Должен ли предприниматель отчитываться по форме 3-НДФЛ

Кто сдает 3-НДФЛ — ответ на данный вопрос регламентирован нормами налогового законодательства РФ. Изучим положения ст. 227 НК РФ, отвечающей на вопрос о тех предпринимателях, кто должен сдавать 3-НДФЛ.

Форму 3-НДФЛ обязаны представить налоговикам на проверку только предприниматели, которые находятся на общем режиме налогообложения. В данном случае подоходный налог заменяет налог на прибыль, уплачиваемый юрлицами.

ИП на ОСНО даже при отсутствии деятельности обязаны сдать нулевую декларацию 3-НДФЛ.

ИП, применяющие спецрежимы, декларацию о доходах не подают, поскольку НДС, НДФЛ и налог на имущество (исчисляемый по балансовой стоимости) заменяются одним налогом, соответствующим режиму: УСНО, ЕСХН, ПСН. При этом если предприниматель получит доход от деятельности, не подпадающей под специальный режим, то он обязан подать декларацию о доходах как физлицо, учитывая положения гл. 23 НК РФ (письмо Минфина России от 23.04.2013 № 03-04-05/14057).

Бланк 3-НДФЛ утвержден приказом ФНС России от 28.08.2020 № ЕД-7-11/615@ . Начиная с отчетности за 2020 год документ заполняют по обновленной форме.

Форма может быть представлена:

- налогоплательщиком лично;

- через представителя по доверенности;

- по телекоммуникационным каналам связи за электронной подписью предпринимателя;

- через личный кабинет налогоплательщика на сайте ведомства.

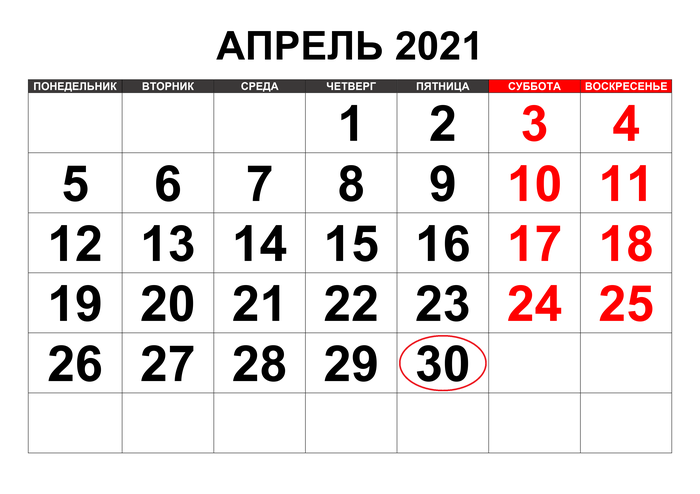

Срок сдачи документа не должен быть позднее 30 апреля года, следующего за отчетным. В противном случае налоговики наложат штрафные санкции в размере 5% от исчисленного налога, но не более 30% и не менее 1 000 руб. Крайний срок, при условии его попадания на выходной день, может быть перенесен на ближайший рабочий день.

Ознакомиться с формой 3-НДФЛ можно в этой статье.

Ст. 227 НК РФ содержит перечень тех самозанятых лиц, кто обязан сдавать 3-НДФЛ. Кроме ИП к ним относятся:

- нотариусы;

- адвокаты;

- иные лица, занимающиеся частной практикой.

Ст. 207 НК РФ рассказывает о том, кто признается налогоплательщиком и, соответственно, кто должен сдавать 3-НДФЛ. Изучим ее особенности более детально.

В каких случаях физлица обязаны представить отчет 3-НДФЛ налоговикам

К тем физлицам, кто сдает форму 3-НДФЛ в обязательном порядке, относятся лица, получившие в предыдущем году доходы:

- от сдачи собственности в аренду;

- продажи имущества, находившегося в собственности менее 3 лет, а в отношении недвижимости, купленной после января 2016 года — 5 лет;

- реализации доли в уставном капитале;

- лотерейного выигрыша;

- вкладов в банках (проценты);

- продажи ценных бумаг и т. д.

Срок предоставления формы аналогичен крайней дате, установленной для самозанятых лиц: 30 апреля года, следующего за тем, за который отчитываются.

Кроме того, физикам при составлении декларации за 2020 год следует учитывать следующие нюансы:

- В случае если цена проданного жилья меньше кадастровой, в декларации указывается не доход, полученный фактически, а уменьшенная до 70% стоимостная оценка недвижимости кадастровой службой по состоянию на 1 января того года, в котором право собственности перешло к налогоплательщику (п. 5 ст. 217.1 НК РФ).

- Физлицам, с доходов которых работодатель (налоговый агент) по каким-либо причинам не удержал подоходный налог, декларацию подавать не нужно. Налоговики самостоятельно распечатают квитанции и направят их налогоплательщикам.

Изучим теперь, кто сдает декларацию по форме 3-НДФЛ по собственному желанию.

Кому нужно сдать декларацию по форме 3-НДФЛ для возмещения налога из бюджета

О перечне тех лиц, кто вправе сдавать 3-НДФЛ для возмещения налога из бюджета, говорится в ст. 218–220 НК РФ. Налог возвращается физлицам за оплаченные расходы:

- на медуслуги и лекарства;

- страхование жизни, пенсии и т. д.;

- обучение;

- покупку (строительство) жилья и земли под ним;

- погашение процентов по целевым кредитам и займам, выданным не взаимозависимыми лицами;

- погашение процентов ипотечных банковских кредитов.

Декларация в данном случае подается в любой день года. При этом годы, за которые можно получить возмещение, налоговым законодательством не регламентированы. Но доходы, учитываемые для возврата сумм, определяются исходя из последних 3 лет. Например, при возмещении затрат на жилье, понесенных в 2010 году, будет учитываться сумма налогов, уплаченная налогоплательщиком (удержанная налоговым агентом) за 2018, 2019 и 2020 годы.

***

Перечень тех, кто должен сдавать форму 3-НДФЛ, закреплен налоговым законодательством РФ. При этом Налоговый кодекс предусматривает подачу декларации не только для уплаты налога, но и для его возмещения из бюджета.

Еще больше материалов по теме — в рубрике «НДФЛ».