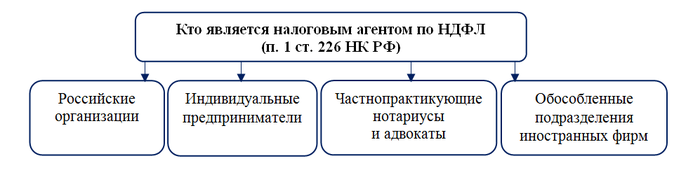

Кто такой налоговый агент по НДФЛ

Налоговыми агентами по НДФЛ именуются лица, от которых налогоплательщик получил доход (п. 1 ст. 226 НК РФ).

Может ли стать ИП налоговым агентом по НДФЛ? Да, как только выплатит доход хотя бы одному физлицу. Чтобы не гадать, кто еще относится к этой группе, приведем все закрепленные законом варианты:

Не всегда из налоговых норм можно понять, обретает компания или ИП статус налогового агента по НДФЛ или нет. Тогда на помощь приходят разъяснения чиновников:

С 2019 года появилась еще одна категория лиц, выплата дохода которым не порождает у организаций и ИП обязанностей налоговых агентов по НДФЛ. Об этом расскажем далее.

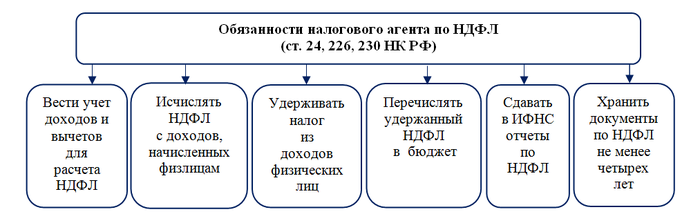

Права и обязанности налогового агента

У налогового агента по НДФЛ 6 основных обязанностей:

Налоговый агент не всегда может исполнить эти обязанности. К примеру, выдача сотруднику или иному физлицу дохода в натуральной форме приводит к невозможности удержать НДФЛ налоговым агентом, если у получателя такого дохода отсутствуют денежные поступления от данного источника выплат. Тогда по п. 5 ст. 226 НК РФ обязанность по удержанию и перечислению НДФЛ заменяется другой обязательной процедурой — налоговый агент должен сообщить налоговикам и физлицу — получателю дохода о том, что налог не удержан.

Что касается прав налоговых агентов по НДФЛ, то в НК РФ отсутствует отдельная статья с их перечислением. При этом в п. 2 ст. 24 НК РФ сказано, что у этой категории лиц такие же точно права, как и у налогоплательщиков — получать от ИФНС необходимую информацию о налогообложении, проводить сверку с налоговыми органами и другие права, перечисленные в п. 1 ст. 21 НК РФ.

При выполнении обязанностей следует помнить, что уплата НДФЛ налоговым агентом за физическое лицо не допускается.

Об обязанностях налогового агента по налогу на прибыль узнайте из этой публикации.

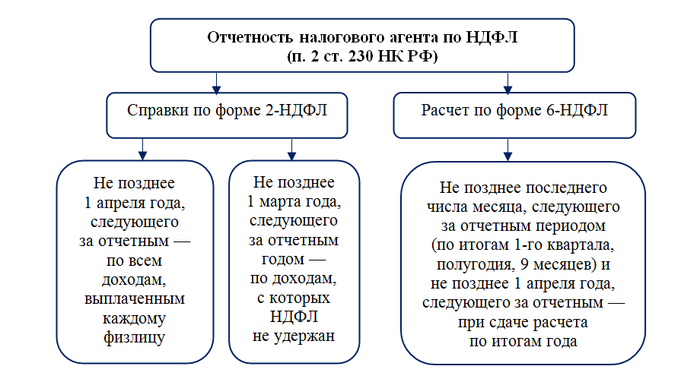

Отчетность налогового агента

Как уже было отмечено, одной из обязанностей налоговых агентов является представление инспекторам отчетности.

Как исполнить эту обязанность, показано на схеме:

Для большинства налоговых агентов способ сдачи отчетности один — по ТКС в электронном виде. Кроме тех, у кого численность работников/физлиц, которым выплачены доходы, не более 25 чел. (п. 2 ст. 230 НК РФ). Им можно отчитаться и в электронном виде, и на бумаге.

Какие коды укажет налоговый агент в справке 2-НДФЛ, узнайте здесь.

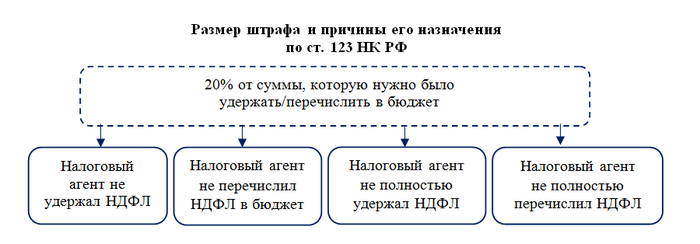

Ответственность налогового агента

Что будет, если не удержанный налоговым агентом НДФЛ обнаружат налоговые органы? Может последовать наказание. И не только за то, что он не удержал налог или не перечислил его, но и за другие нарушения. Например, за опоздание с отчетностью по НДФЛ.

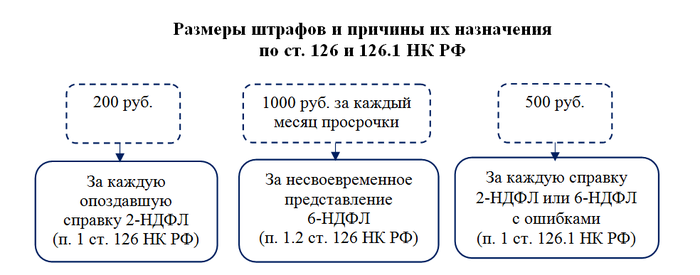

На рисунке ниже показано, в каком размере назначат штраф за неуплату НДФЛ налоговым агентом в 2019 году:

Размер наказания в 2019 году аналогичен штрафу за неуплату НДФЛ налоговым агентом в 2018 году — за последнее время в этом вопросе в НК РФ ничего не поменялось. Хотя на некоторые послабления налоговые агенты рассчитывать могут. Подробнее об этом — в следующем разделе.

Кроме материальных потерь в виде штрафа налоговому агенту придется потратиться и на уплату пеней, если:

- НДФЛ своевременно не попадет в бюджет (пп. 1 и 7 ст. 75 НК РФ);

- сообщение о невозможности удержать налог не передано налоговикам и налогоплательщику (письмо ФНС России от 22.11.2013 № БС-4-11/20951).

Предусмотренная в налоговом законодательстве ответственность налогового агента за неудержание НДФЛ, несвоевременное или неполное его перечисление позволяет восполнить потери бюджета от неуплаты налога в установленный срок.

Если же налоговый агент опоздает с отчетностью по НДФЛ, то его ожидает следующее:

К соблюдению отчетных сроков по 6-НДФЛ предъявляются особые требования. Если эта форма не попадет к инспекторам по истечении 10 дней с конечной отчетной даты, они вправе приостановить операции по счетам в банке (п. 3.2 ст. 76 НК РФ).

Три условия, помогающие избежать наказания

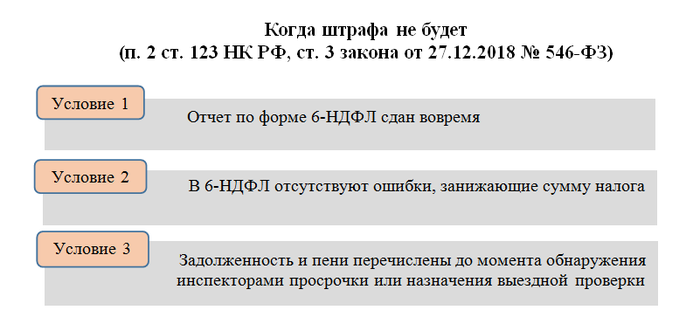

С 2019 года несвоевременное перечисление НДФЛ налоговым агентом не всегда повлечет наказание. Законодатели решили облегчить агентам жизнь и закрепили на нормативном уровне три условия, при одновременном соблюдении которых штрафовать за это нарушение не будут:

Если налоговые инспекторы всё же наложили штраф, хотя все три вышеуказанных условия выполнены, можно отправить на имя руководителя ИФНС возражение. К нему приложите копии платежных поручений на перечисление задолженности по НДФЛ. Не затягивайте с этим мероприятием. Возражение должно попасть в инспекцию не позднее 1 месяца с момента получения вами акта проверки со штрафом (п. 6 ст. 100 НК РФ).

КБК для перечисления НДФЛ налоговым агентом и иные платежные нюансы

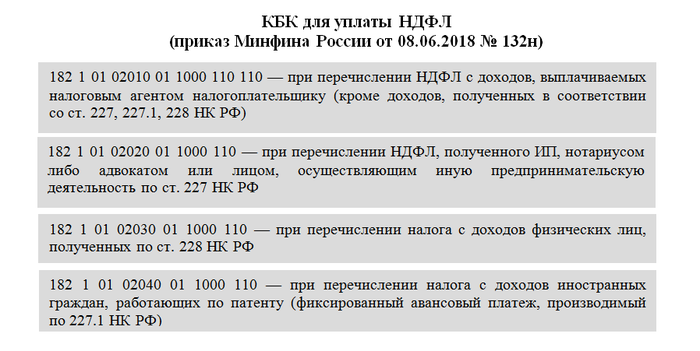

Для уплаты НДФЛ налоговому агенту требуется выбрать нужный КБК. В 2019 году для отправки НДФЛ в бюджет предусмотрено четыре КБК в зависимости от статуса физлица, с доходов которого уплачивается налог:

Верное отражение в 2019 году в платежном поручении КБК налоговым агентом по НДФЛ позволит налогу вовремя попасть в бюджет.

При заполнении платежных поручений на перечисление НДФЛ следует также обратить внимание на письмо Минфина России от 11.06.2019 № 21-08-11/42596, в котором чиновники высказались по поводу заполнения поля 107 платежного поручения. Это поле предназначено для обозначения налогового периода. По их мнению, в нем нужно указывать не точную дату уплаты НДФЛ, а только месяц. Например, при перечислении НДФЛ за июль в поле 107 необходимо проставить МС.07.2019. Такой подход Минфин рекомендует применять и в том случае, если в течение календарного месяца НДФЛ вы перечисляли несколько раз.

Как вернуть излишне уплаченный налог

По ошибке налог может попасть в бюджет в большей сумме, чем необходимо. Тогда возникает необходимость возврата излишне уплаченного налоговым агентом НДФЛ.

В таких обстоятельствах пострадавшей стороной будет физлицо — получатель доходов. Это из его кровно заработанных денег налог в завышенном размере был отправлен в бюджет. Как вернуть излишне уплаченный налоговым агентом НДФЛ?

Если сотрудник продолжает трудиться на прежнем месте, решать эту проблему придется налоговому агенту. Порядок действий следующий:

- Работник пишет заявление в адрес работодателя с просьбой вернуть переплаченный НДФЛ.

- Работодатель обращается в налоговый орган с соответствующим заявлением и документами, подтверждающими факт переплаты.

- Налоговики рассматривают полученные бумаги, принимают решение и сообщают работодателю результат.

Затем налоговый агент решает, зачесть переплату в счет будущих платежей или вернуть ее работнику. Возврат ошибочно перечисленного НДФЛ налоговым агентом может производиться на карту физлица.

Если вернуть переплату через налогового агента невозможно (работник уже уволился, работодатель прекратил свое существование и т. д.), физлицо вправе обратиться за возвратом переплаты напрямую в инспекцию.

Забытый НДФЛ — инструкция от налоговиков

Что делать налоговому агенту, если в прошлом году он ошибочно не удержал НДФЛ из доходов сотрудника? При этом сотрудник продолжает трудиться на прежнем месте работы и получать облагаемые НДФЛ доходы. Как в этом случае исполнить обязанности налогового агента?

ФНС предлагает следующий порядок действий (письмо 24.04.2019 № БС-3-11/4119@):

- удержать НДФЛ при выплате текущих доходов и перечислить его в бюджет;

- представить уточненный расчет 6-НДФЛ;

- подать корректирующую ставку 2-НДФЛ.

Сообщать в ИФНС и сотруднику о невозможности удержать налог, как этого требует п. 5 ст. 226 НК РФ, не нужно.

Доход выплачен самозанятому: возникают ли у заказчика агентские обязанности по НДФЛ?

Если компания воспользовалась услугами самозанятого и выплатила ему за это вознаграждение, функции налогового агента ему выполнять не требуется. Самозанятый должен сам заплатить налог с полученного дохода. И это будет не НДФЛ, а НПД — налог на профессиональный доход.

Хотя здесь не всё так однозначно. У вас должно быть подтверждение того, что получатель дохода действительно имеет официальный статус самозанятого. Таким подтверждением могут стать представленные физлицом:

- чек на сумму полученного от вашей компании дохода;

- справка о постановке на учет в ИФНС (он может ее скачать из приложения «Мой налог»).

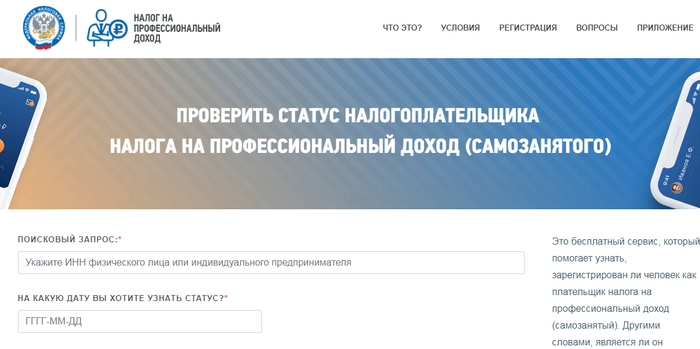

Если ни того ни другого получить не удалось, проверьте статус физлица на сайте ФНС. Для этого нужно знать его ИНН:

Если в результате такой проверки выяснится, что получившее от вас доход физлицо не имеет регистрации в качестве самозанятого, придется исполнить функции налогового агента вам как источнику выплаты. В данных обстоятельствах получается, что вы выплатили доход обычному физлицу.

Знакомьтесь с особенностями работы самозанятых с помощью материалов:

- «Нужна ли онлайн-касса самозанятым лицам?»;

- «Может ли самозанятый быть одновременно наемным работником?»;

- «Как ИП перейти на самозанятость».

***

Лица, выплачивающие гражданам доходы, являются по НК РФ налоговыми агентами по НДФЛ. Это могут быть компании, ИП, частнопрактикующие нотариусы и адвокаты, обособленные подразделения иностранных фирм. В их обязанности входит не только исчисление налога, его удержание и перечисление в бюджет, но и представление отчетности по НДФЛ в налоговый орган, а также ряд других функций. За невыполнение обязанностей налоговому агенту грозят штрафы и начисление пеней.

***

Больше материалов по теме — в рубрике «НДФЛ».