Можно ли применять ЕНВД и УСН одновременно

Можно, но только при условии, что:

- ЕНВД применяется по одним видам деятельности, а УСН — по другим. Исключение — деятельность, ведущаяся в разных муниципальных образованиях (письмо Минфина России от 17.02.2017 № 03-11-11/9389). Если определенный вид бизнеса начат на УСН в одном муниципалитете, то его можно начать с применением вмененки в другом городе (при необходимости «обменять» налоговые системы между городами).

- Общий штат сотрудников налогоплательщика не превышает 100 человек по обоим спецрежимам (подп. 15 п. 3 и п. 4 ст. 346.12 НК РФ).

- Остаточная стоимостная оценка всех объектов основных средств не превышает 150 млн руб. (подп. 16 п. 3 и п. 4 ст. 346.12 НК РФ).

- Не возникает оснований для прекращения деятельности по УСН или ЕНВД в силу закона.

Может оказаться так, что возможности для совмещения ЕНВД и УСН будут отсутствовать в силу того, что по одним критериям предприятие подходит под один режим, но несовместимо с другим.

Так, возможна ситуация, при которой выручка предприятия превысит установленный лимит для пользования УСН, в то время как ЕНВД можно будет применять (поскольку выручка при таком налоге не имеет значения). - В организации, где работа ведется по УСН и ЕНВД одновременно, обеспечивается закрепленный в учетной политике раздельный учет по двум системам налогообложения. ИП вправе не вести бухучет при условии раздельного учета доходов, затрат и физпоказателей, необходимых для исчисления налогов.

В данном случае распределяться по учетным регистрам могут:

- доходы и расходы;

- страховые взносы.

Разными будут сроки уплаты обоих налогов (авансов), порядок предоставления отчетности по каждому из них.

Рассмотрим порядок организации раздельного учета.

Что такое ЕНВД? Узнайте в статье.

Ведение раздельного учета при совмещении ЕНВД и УСН: нюансы

Раздельный учет при совмещении ЕНВД и УСН должен быть закреплен в учетной политике организации, а ИП соблюдаться фактически. Такой формат учета предполагает:

- Разделение учета доходов и расходов.

Как мы уже знаем, при ЕНВД величина тех и других значения не имеет. Однако полученную на вмененке выручку, как и расходы, не следует смешивать с теми, что образуются на УСН, т. к. объем выручки, полученной от деятельности на УСН, нужно отслеживать на предмет превышения лимита в 150 млн руб., установленного для данного спецрежима, а также для корректного исчисления налога УСН. Расходы следует ежемесячно исчислять в пропорции по доходам, фактически получаемым на каждой системе налогообложения (п. 8 ст. 346.18 НК РФ). Способ составления пропорции закрепляется в учетной политике предприятия. - Разделение учета страховых взносов.

При УСН 15% перечисленные взносы включаются в расходы при расчете налоговой базы. При УСН 6% на них уменьшается исчисленный налог — как и в случае с ЕНВД, но не более 50%. Общераспространенный принцип распределения страховых взносов — ориентация на структуру штата компании. Взносы на зарплату работников по «вмененным» видам деятельности учитываются при исчислении ЕНВД, взносы на зарплату по «упрощенным» видам деятельности — при расчете УСН.

ИП без наемных сотрудников вправе уменьшить величину налогов (УСН 6% и ЕНВД) на всю сумму перечисленных в бюджет страхвзносов, вплоть до 100%. Для этого сумму взносов распределяют пропорционально доходам, аналогично распределению расходов. - Разделение порядка уплаты налога (авансовых платежей).

При УСН отчетный период — 1-й квартал, полугодие, 9 месяцев. Налоговый — год. При ЕНВД отчетные и налоговые периоды — 1, 2, 3 и 4-й кварталы.

Порядок расчета налога к уплате по УСН и ЕНВД — с учетом взносов и расходов — также будет существенно различаться.

В случае перехода с УСН на ЕНВД (и наоборот) и в случае изменения видов деятельности по каждому из налогов, может потребоваться значительная корректировка действующей учетной политики.

Если приходится выбирать — что выгоднее

Если же налогоплательщику вследствие невозможности совмещения ЕНВД и УСН по одному виду деятельности приходится выбирать между спецрежимами, аргументами в пользу ЕНВД будут:

Уплата фиксированного налога при любых оборотах.

В свою очередь, упрощенка:

- Характеризуется крайне простой структурой налоговой отчетности (достаточно сдавать декларацию 1 раз в год).

- Позволяет уменьшать налоговую базу на расходы — при схеме 15%.

- Не предполагает уплаты налога в случае отсутствия деятельности.

Общие для обеих систем налогообложения плюсы:

- отсутствие необходимости уплачивать налог на прибыль (НДФЛ для ИП), НДС, налог на имущество (за некоторым исключением);

- возможность уменьшать исчисленный налог на страховые взносы (при ЕНВД — во всех случаях, при УСН — по схеме 6%).

Таким образом, ответ на вопрос, что выгоднее - УСН или ЕНВД, не всегда может быть однозначным.

Основной аргумент в пользу выбора ЕНВД — наличие больших оборотов, которые бы сопровождались исчислением существенно большего налога при работе на УСН или ОСН. Основной аргумент в пользу УСН — несопоставимо меньший налог в сравнении с ОСН (потенциально меньший, чем на ЕНВД при малых и средних оборотах).

О расчете налога по УСН читайте в нашей статье «УСН 6% и 15% — как рассчитать налог».

Обратите внимание! С 01.01.2021 законом от 29.06.2012 № 97-ФЗ ЕНВД упраздняется.

Переход с УСН на ЕНВД и наоборот: нюансы

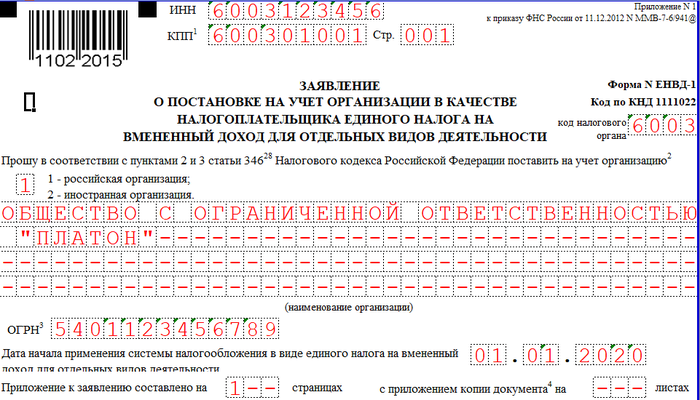

Если хозяйствующий субъект, находясь на упрощенке, решил выбрать ЕНВД по тому же самому виду деятельности, ему нужно направить в ФНС заявление о постановке на учет по ЕНВД по форме ЕНВД-1 (используется юрлицами) или ЕНВД-2 (используется ИП).

В заявлении указываются виды деятельности (с указанием адресов объектов налогообложения, которые образуют физические показатели), по которым хозяйствующий субъект желает платить ЕНВД.

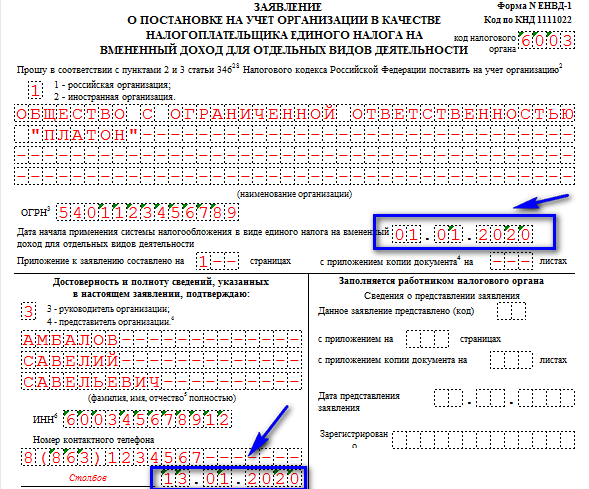

Переход с УСН на ЕНВД по одному и тому же виду деятельности возможен только с 1 января (п. 3 ст. 346.13 НК РФ). Поэтому следует на титульном листе заявления в графе «Дата начала применения ЕНВД» указать 1 января года осуществления перехода, а само заявление сдать в ФНС в течение 5 первых рабочих дней января.

Для возврата с ЕНВД на УСН по соответствующему виду деятельности в ФНС нужно направить в течение 5 дней после прекращения работы на вмененке:

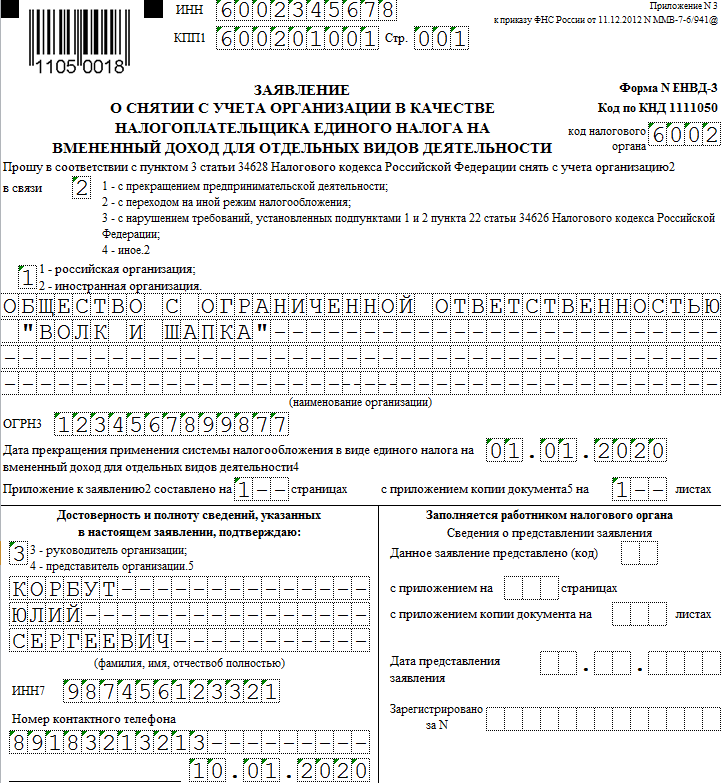

- форму ЕНВД-3 (используется юрлицами) или ЕНВД-4 (используется ИП);

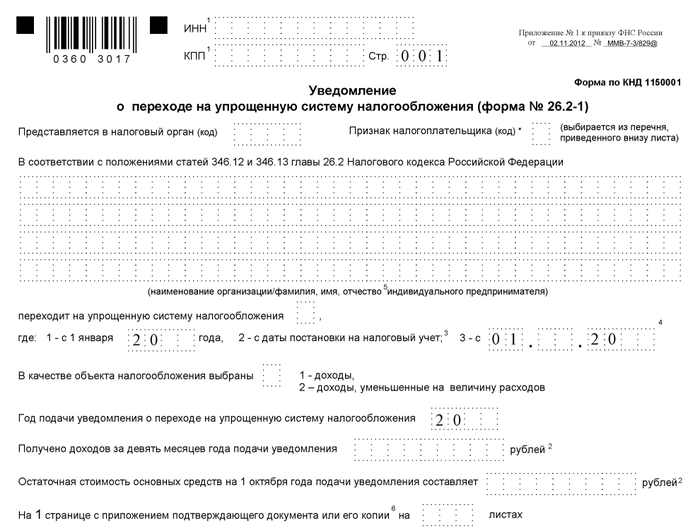

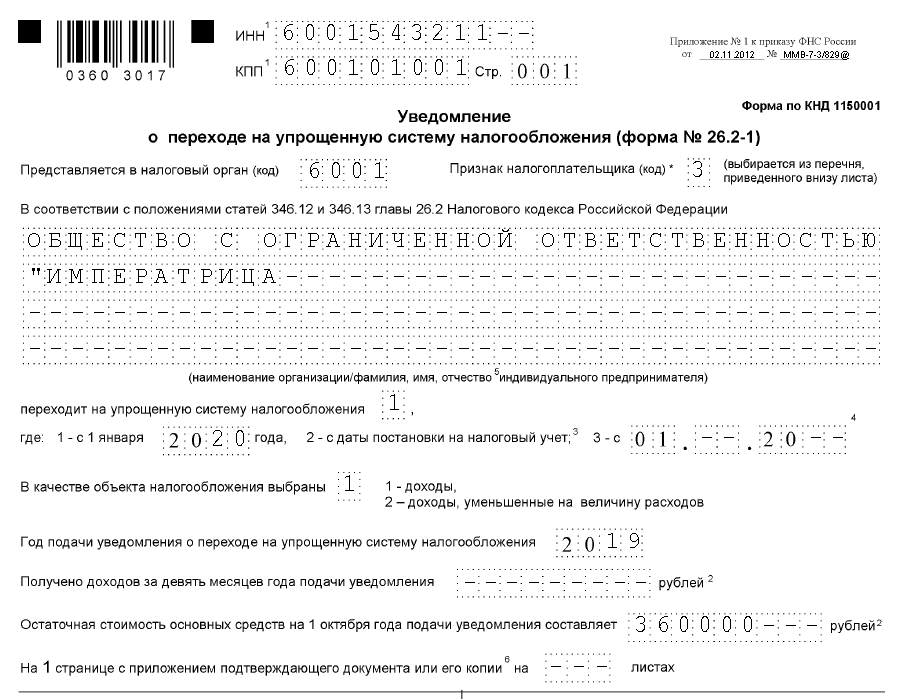

- заявление по форме 26.2-1 о переходе на УСН.

При этом в форме ЕНВД-3 или ЕНВД-4 на титульном листе проставляется:

- код 2 — если решено, что предприятие будет переведено на УСН по всем видам деятельности;

- код 4 — если решено, что предприятие будет переведено на УСН только по отдельным видам деятельности.

Возврат на УСН при выборе кода 2 возможен с 1 января следующего года (п. 1 ст. 346.28 НК РФ). При снятии с учета по ЕНВД определенных видов деятельности, с кодом 4, можно начать исчислять налог по УСН с начала месяца, в котором в ФНС подано заявление о снятии с учета по ЕНВД (п. 2 ст. 346.13 НК РФ).

Сервис по переходу с ЕНВД от налоговиков.

Переход с ЕНВД на УСН при торговле маркированными товарами

В 2020 году особенно актуальна смена режима налогообложения с ЕНВД на УСН, так как законом от 29.09.2019 № 325-ФЗ из-под понятия «розничная торговля» в целях применения ЕНВД выведена продажа некоторых товаров, которые подлежат обязательной маркировке. К таким товарам относятся изделия из натурального меха, обувные изделия и лекарства. То есть продавать упомянутые товары с применением ЕНВД больше нельзя. В этой ситуации самое логичное — перейти на УСН.

Описанный выше порядок перехода с ЕНВД на УСН подходит и для перехода в связи с запретом продажи маркированных изделий на ЕНВД. Отметим отдельно сроки, в которые следует прекратить применение ЕНВД:

- по меховым изделиям — с 01.01.2020;

- обуви и лекарствам — с 01.07.2020.

Если уведомление о переходе на УСН не было подано вовремя, то есть до 31.12.2019, то сделать это еще можно до 30.07.2020, при условии что никакой иной деятельности на ЕНВД, кроме розничной торговли маркированными изделиями, вы не ведете. Это не относится к продаже меховых изделий, так как в этом случае применять УСН надо было уже с 01.01.2020, то есть подать уведомление о переходе на УСН до 31.12.2019.

Читайте еще о продаже маркированных товаров.

***

Совмещение УСН и ЕНВД возможно, но только по разным видам деятельности (в одном муниципалитете) и при условии раздельного учета доходов и издержек по каждой системе налогообложения. Переход с УСН на ЕНВД по одному и тому же виду бизнеса возможен с 1 января следующего года, а возврат — с 1 января следующего года при полном отказе от ЕНВД, сразу — при частичном.

***

Еще больше материалов по теме — в рубрике «УСН».

Скачать образец

Скачать образец