Когда сдавать декларацию по НДС

Плательщики налога и налоговые агенты должны каждый квартал представлять в ФНС декларацию по налогу на добавленную стоимость. Никаких новаций в части сроков сдачи декларации по НДС в 2020 году не было и в 2021-м не ожидается. Как и раньше, отчитаться надо в течение 25 дней после окончания отчетного квартала. При этом если последний день подачи отчета выпадает на выходной, то по правилам ст. 6.1 НК РФ крайний срок отправки отодвигается на следующий за ним рабочий день.

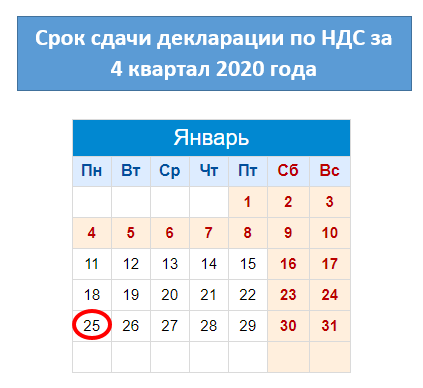

В 2021 году срок сдачи НДС-деклараций приходится и на рабочие и на выходные дни. Декларацию за 4-й квартал 2020 года надо успеть отправить до 25.01.2021.

В 2021 году времени на подготовку отчета будет больше, т.к. две очетные даты выпадают на выходной. Таким образом сдать декларацию по НДС:

- за 1 квартал 2021 г. нужно до 26.04.2021;

- за 2 квартал 2021 г. - до 26.07.2021;

- за 3 квартал 2021 г. - до 25.10.2021 г.

В случае если неплательщики НДС выставили по какой-то причине покупателю счет-фактуру, указав в нем НДС, они обязаны не только перечислить выделенный в документе налог, но и отправить декларацию наравне с плательщиками (п. 5 ст. 174 НК РФ). Для таких организаций и ИП установлен общий срок сдачи НДС-деклараций — 25-е число месяца, следующего за отчетным кварталом.

Декларация по НДС должна быть отправлена в электронной форме по ТКС. Бумажные формы инспекторы не принимают. Отправка бумажного варианта по почте тоже не спасет ситуацию: отчет не будет считаться представленным.

Послабления сделаны только для налоговых агентов на спецрежимах или освобожденных от уплаты НДС. Они могут отправить бумажный вариант отчета.

Бланк декларации для передачи декларации на бумажном носителе можно скачать здесь.

Когда сдавать отчет по косвенным налогам

При импорте продукции из стран, входящих в ЕАЭС, организации и предприниматели обязаны задекларировать НДС, подлежащий уплате при ввозе. Система налогообложения импортеров значения не имеет — отчитываться должны все.

Декларацию по косвенным налогам импортеры подают в налоговые органы ежемесячно. На подготовку отчета дается 20 календарных дней после окончания месяца, в котором ввезенный товар был принят на баланс, или месяца, на который приходится срок платежа, если импортировано лизинговое имущество (п. 20 приложения 18 к Договору о ЕАЭС). Вместе с отчетом необходимо заполнить и передать контролерам заявление о ввозе товаров и уплате косвенных налогов и подтверждающие импорт документы.

В 2021 году сроки сдачи отчетов по НДС при импорте приходятся на следующие даты:

К декларированию косвенных налогов применяются общие правила представления налоговой отчетности. Если численность сотрудников в пределах 100 человек, задекларировать косвенные налоги можно в бумажном виде.

Сроки подачи журналов учета счетов-фактур

Отчетность по НДС предусмотрена и для неплательщиков налога. На оказывающие посреднические услуги организации и ИП, которые сами НДС не платят ни в качестве плательщика, ни в качестве налогового агента, возложена обязанность перевыставлять заказчикам счета-фактуры, полученные при исполнении договоров, а также вести журналы учета этих счетов-фактур. Каждый квартал журналы необходимо передавать в ФНС.

На отправку документа дается 20 календарных дней после завершения отчетного квартала. Таким образом, вcрок отправки документа за 4-й квартал 2020 года истек 20.01.2021.

В 2021 году сроки сдачи журнала уета счетов-фактур:

- 20.04.2021 - за 1 квартал;

- 20.07.2021 - за 2 квартал;

- 20.10.2021 - за 3 квартал.

П. 5.2 ст. 174 НК РФ обязывает отправлять журнал в электронном виде по ТКС.

Представление отчетности по НДС позже срока: санкции

За несоблюдение сроков подачи декларации по НДС законом предусмотрены различные меры воздействия. За каждый полный или неполный месяц задержки отчета придется заплатить штраф 5% от не перечисленной своевременно суммы НДС к уплате по декларации, но не более 30% и не менее 1000 рублей (ст. 119 НК РФ). Если недоимка по налогу в день истечения срока представления отчета отсутствует, штраф будет минимальным — 1000 рублей. Кроме того, если опоздать со сдачей более чем на 10 рабочих дней, фискалы вправе заморозить банковские счета.

За непредставление в положенные сроки журналов учета счетов-фактур прямая ответственность Налоговым кодексом не установлена. Возможно, налоговики попробуют наложить санкции по п. 1 ст. 126 НК РФ и оштрафовать на 200 рублей. Но, поскольку речь в этой норме идет о налогоплательщиках и налоговых агентах, а посредники на спецрежимах таковыми не являются, эта мера к ним не применима. Наказание за нарушение способа представления документа также не предусмотрено.

Вместе с тем посредникам на спецрежимах не стоит забывать о спокойствии своих клиентов. Вряд ли они будут рады постоянным отказам налоговиков в вычетах. Чтобы не растерять из-за этого всех заказчиков, лучше не пренебрегать обязанностью сдавать журнал.

***

В 2021 году сроки сдачи НДС-деклараций остались прежними: 25-е число месяца, следующего за отчетным кварталом. Импортеры должны отправить декларацию по косвенным налогам в течение 20 календарных дней после окончания отчетного месяца. Журнал учета счетов-фактур посредники — неплательщики налога должны подавать каждый квартал до 20-го числа месяца, следующего за отчетным периодом.

Правила представления отчетности также не изменились. Отчетность можно сдать только в электронном виде. Исключение — налоговые агенты, которые плательщиками НДС не являются. Для них доступна возможность отправки декларации на бумажном носителе. Декларацию по косвенным налогам также не запрещено сдавать на бумаге, если численность работающих в отчитывающейся фирме не превышает 100 человек.

За опоздание с представлением деклараций установлены штрафы. Заплатить придется от 1 000 рублей до 30% от суммы неоплаченного в срок налога. Просрочка более 10 рабочих дней влечет блокировку банковских счетов. Ответственность за нарушение сроков и порядка представления журналов учета счетов-фактур законодатель не предусмотрел.

Еще больше материалов по теме — в рубрике "НДС".