За что начисляются пени на упрощенке (и как производится их расчет)

Причины (и принципы расчета) пеней на упрощенке в целом, те же самые, как если бы вместо налога на УСН платился любой другой налог. Не имеет значения то, как рассчитывается платеж в бюджет: пени по УСН - доходы минус расходы - в 2020-2021 годах исчисляются аналогично УСН - доходы.

Таким образом, пени при УСН (ст. 75 НК РФ):

1. Начисляются при просрочке уплаты налога (аванса) в бюджет.

Налог считается уплаченным с просрочкой, если до конца дня, в котором завершается срок его уплаты, хозяйствующий субъект не сформировал платежное поручение на перевод налога через свой расчетный счет или кассу банка.

Ознакомиться со сроками уплаты налога при УСН вы можете здесь.

2. Исчисляются за каждый день просрочки — до тех пор, пока задолженность по налогу не будет погашена.

Не следует путать пени со штрафом — фиксированным взысканием в размере 20−40% от суммы неуплаченного налога. Начисляется штраф на основании ст. 122 НК РФ.

Ознакомимся подробнее со спецификой расчета пеней на УСН - доходы минус расходы - и УСН - доходы - подробнее.

УСН «доходы» и «доходы минус расходы»: расчет пеней

Пени при УСН считаются:

1. Индивидуальным предпринимателем по формуле:

ПЕНЯ (ИП) = ДОЛГ × ((СТАВКА1 / 100) / 300) × ДНИ (СТ1) + ДОЛГ × ((СТАВКА2 / 100) / 300) × ДНИ (СТ2),

где:

ДОЛГ — сумма не уплаченного вовремя налога;

СТАВКА1 — ключевая ставка, действующая в период между первым днем начисления пеней и днем, предшествующим тому, в котором началось действие другой ставки (если она была введена), или днем, предшествующим дню погашения долга (если другая ставка не вводилась);

СТАВКА2 — другая ставка (если была введена) за период со дня введения до дня, предшествующего дню погашения долга;

ДНИ (СТ1) — период действия показателя СТАВКА1 в днях;

ДНИ (СТ2) — период действия показателя СТАВКА2 в днях.

2. Хозяйственным обществом (пусть это будет ООО) по формуле:

ПЕНЯ (ООО) = ПЕНЯ (ИП 30) + ПЕНЯ (ПОВЫШ),

где:

ПЕНЯ (ИП 30) — пеня, исчисленная точно так, как считается показатель ПЕНЯ (ИП), но только в первые 30 дней просрочки уплаты налога;

ПЕНЯ (ПОВЫШ) — повышенная пеня, исчисляемая с 31-го дня просрочки.

Показатель ПЕНЯ (ПОВЫШ) считается по формуле:

ПЕНЯ (ПОВЫШ) = ДОЛГ × ((СТАВКА1 / 100) / 150) × ДНИ (СТ1) + ДОЛГ × ((СТАВКА2 / 100) / 150) × ДНИ (СТ2),

где:

- СТАВКА1 — ставка в период между 31-м днем просрочки и предшествующим тому, в котором стала действовать другая ставка (если она была введена);

- СТАВКА2 — другая ставка за период между днем ее введения и днем, предшествующему тому, в котором долг был погашен.

Рассмотренные нами формулы исчисления пеней по УСН довольно сложные. Предлагаем вам ознакомиться с удобными онлайн-инструментами для автоматизации расчета платежей, о которых идет речь.

Как рассчитать (и заплатить) пени онлайн

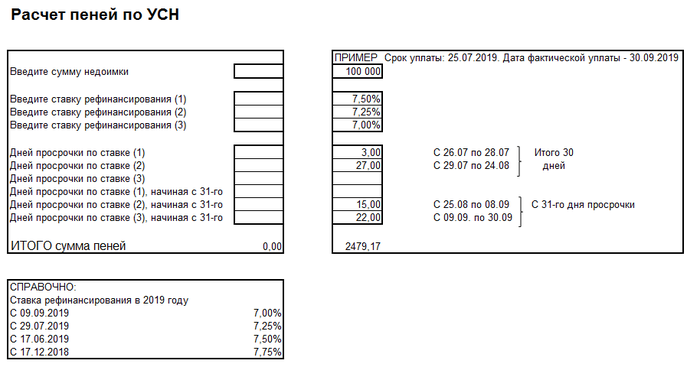

Для удобства исчисления пеней на упрощенке мы разработали автоматический алгоритм, реализованный в таблице Excel. Скачать ее вы можете по ссылке ниже:

В таблице, которая составлена как пример расчета пеней для ИП на УСН, потребуется ввести:

- сумму долга;

- показатели по ставкам рефинансирования;

- количество дней просрочки погашения налога.

Величину пеней таблица рассчитает самостоятельно и отобразит в отдельной графе.

Альтернатива нашей таблице — применение калькулятора на сайте ФНС. Там можно рассчитать пени по УСН онлайн. Скачивания каких-либо файлов не предполагается (но вместе с тем на веб-странице нет возможности надежно сохранить уже введенные данные и результат расчетов в отличие от таблицы Excel).

Еще одна полезная опция на сайте ФНС — создание платежного поручения онлайн для последующей уплаты налога. Правда, уплатить пени онлайн, не уходя с сайта ФНС, могут только ИП. Для юрлиц доступно лишь формирование платежки для предъявления в банк.

***

Расчет пени по УСН осуществляется по общим правилам, закрепленным в ст. 75 НК РФ. Для ИП эти правила значительно менее строгие, чем для юрлиц, поскольку в отношении вторых с 31-го дня просрочки пеня исчисляется в повышенном размере.

***

Вам будет интересно также ознакомиться с материалами, которые мы написали специально для нашего канала Дзен.