Что показывается в стр. 210 декларации

Начиная с отчетности за 2019 год налогоплательщики должны применять обновленный бланк налоговой декларации по имуществу, который утвержден приказом ФНС России от 14.08.2019 № СА-7-21/405@.

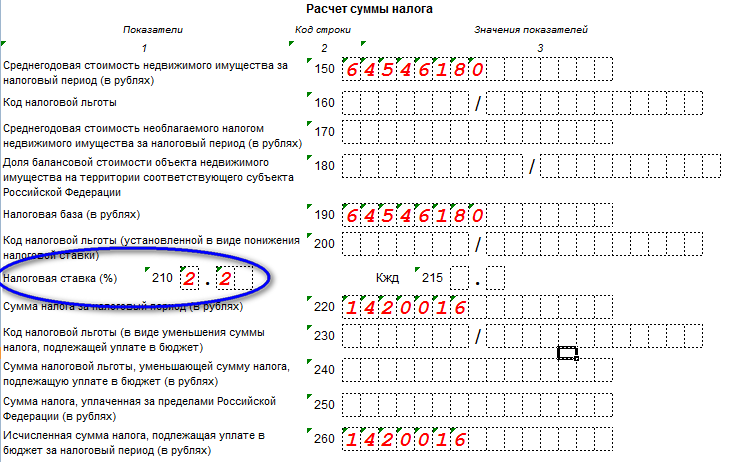

В декларации по налогу на имущество 2019 года строка 210 присутствует только в одном месте — в разделе 2 (в котором приводятся сведения по расчету суммы платежа в бюджет по объекту недвижимости со среднегодовой балансовой стоимостью). В рассматриваемой строке показывается налоговая ставка. Ее величина определяется в соответствии с положениями ст. 380 НК РФ.

Справка. С 2020 года отменена обязанность организаций представлять в налоговую расчеты по авансовым платежам по налогу на имущество (закон от 15.04.2019 № 63-ФЗ). Ранее в данных расчетах строка 210 соответствовала другому показателю — остаточной стоимости основных средств по состоянию на начало месяца, идущего за отчетным периодом. Ставка показывалась в строке 170.

Есть два типа ставок по налогу на имущество:

- ставки, устанавливаемые в отношении налоговой базы в виде среднегодовой балансовой стоимости налогооблагаемого объекта;

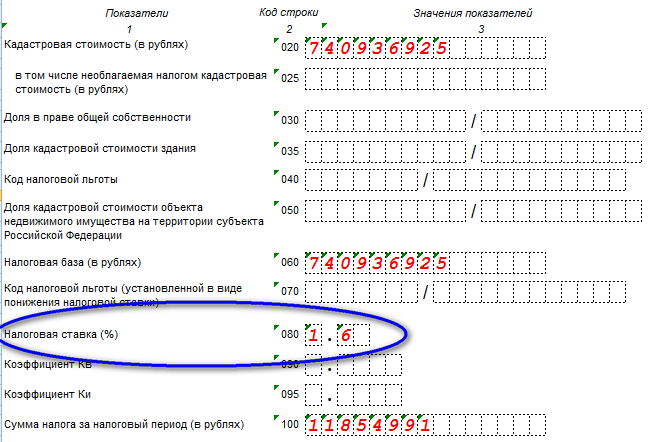

- ставки, устанавливаемые в отношении соответствующей базы в виде кадастровой цены объекта.

Содержащаяся в декларации по налогу на имущество стр. 210 предполагает указание ставки первого типа.

Ставка по объекту с кадастровой ценой указывается в строке 080 раздела 3 декларации, в котором обособленно показываются сведения по кадастровым базам.

Обратите внимание! С 2020 года организациям предоставили право сдавать единую декларацию по имуществу.

Ознакомимся подробнее с порядком установления величины ставки, фиксируемой в строке 210 декларации по налогу на имущество.

Как определить показатель по строке 210

В отношении ставок по налоговой базе, которая представлена балансовой стоимостью объекта недвижимости, на уровне федерального законодательства установлены следующие общие правила:

- ставки устанавливаются законами субъектов РФ и не могут превышать 2,2% (п. 1 ст. 380 НК РФ);

- в случае если ставка не определена законом региона, применяется ставка 2,2% (п. 4 ст. 380 НК РФ).

В большинстве российских регионов действует максимальная ставка — 2,2%. Но в Республике Крым и Севастополе она заметно ниже — 1%.

Кадастровые ставки, перечисленные в п. 1.1 ст. 380 НК РФ, применяются только в отношении объектов недвижимости, указанных в п. 1 ст. 378.2 НК РФ.

В теории возможна ситуация, когда один и тот же объект недвижимости будет располагаться на территории двух и более регионов, в каждом из которых установлены разные ставки в отношении балансовой налоговой базы.

Заполнение содержащейся в декларации по налогу на имущество стр. 210 в подобных случаях имеет ряд особенностей.

Заполнение строки 210 по распределенному имуществу: нюансы

Выше мы отметили, что в Республике Крым балансовая ставка по налогу на имущество составляет 1%. В соседнем регионе, Краснодарском крае, она стандартная — 2,2%.

Известно, что Крымский мост поставлен на кадастровый учет как линейный объект, расположенный на территории двух субъектов Федерации одновременно — Республики Крым и Краснодарского края. Если мост так и останется частью автодороги общего пользования, то налог на него федеральный собственник (учреждение, которому мост может быть передан в оперативное уведомление) платить не будет (п. 11 ст. 381 НК РФ). Но в случае изменения данного статуса основания для налогообложения возникнут — и, поскольку в соответствии со ст. 378.2 НК РФ налоговая база по линейным объектам не может исчисляться на основании кадастровой цены, в качестве базы будет использоваться именно среднегодовая балансовая цена моста. В бюджет Крыма налог будет платиться по одной ставке, в бюджет Кубани — по другой.

Не исключена приватизация отдельных объектов капстроительства на земельном участке, где построен Крымский мост — с последующей их кадастровой «пропиской» на территории двух регионов одновременно. В подобных случаях предполагается составление двух деклараций:

- первая пойдет в ИФНС по месту расположения крымской части объекта недвижимости (с указанием местной ставки по строке 210);

- вторая пойдет в ИФНС по месту расположения краснодарской части объекта (с указанием, в свою очередь, другой региональной ставки).

При этом в разделах 2 обеих деклараций необходимо корректно отразить долю по стоимости объекта в каждом регионе.

Возможно, вам будут интересны наши материалы о декларации на имущество:

- «Как заполнить строку 180 декларации по налогу на имущество организации»;

- «Как заполнить строку 050 декларации по налогу на имущество организации».

А также статья «Как правильно рассчитать налог на имущество организации?».

***

В декларации по налогу на имущество в строке 210 показывается налоговая ставка по базе, представленной среднегодовой балансовой стоимостью налогооблагаемого объекта. Максимальная величина данной ставки — 2,2%, устанавливается она региональными властями.

***

Еще больше материалов по теме — в рубрике «Налог на имущество».