Как вернуть налоги с зарплаты

С зарплаты при ее выдаче работодатель удерживает налог с доходов физлиц (НДФЛ). Причин, когда возникает переплата по удержанному из заработка сотрудника налогу, может быть несколько:

- Налог был ошибочно удержан работодателем в большем, чем требовалось, размере (например, по ошибке бухгалтера либо из-за несвоевременного оповещения о наличии подтверждения права на стандартный налоговый вычет (далее — НВ) по ст. 218 НК РФ).

- На протяжении текущего года сотрудник совершил приобретения, дающие право на использование имущественного (подп. 3–4 п. 1 ст. 220 НК) или социального НВ (подп. 2–3 п. 1 ст. 219 НК).

- В течение предыдущего года сотрудником были сделаны вложения в пенсионные накопительные фонды либо оказана благотворительная помощь (подп. 1, 4–5 п. 1 ст. 219 НК), что также дает основание на социальный НВ.

Способов возврата подоходного налога несколько, в зависимости от ситуации:

- При излишнем удержании налога возврат производится путем перевода работодателем денежных средств на предоставленный сотрудником номер его банковского счета (абз. 4 п. 1 ст. 231 НК). Перечисление средств осуществляется в 3-месячный срок после подачи сотрудником соответствующего заявления (абз. 3 указанной нормы).

- При возникновении права на НВ возможны 2 варианта:

- Получение вычета через работодателя. Плюс этого варианта в том, что не надо дожидаться окончания года, чтобы заявить право на вычет. Работодатель перестанет удерживать НДФЛ сразу же при получении от работника необходимых документов. Налог, уплаченный в предыдущие годы, возвратить этим способом нельзя. Работник-совместитель может обратиться с просьбой о получении НВ ко всем своим работодателям или к любому из них по своему выбору (абз. 3 п. 8 ст. 220 НК). В конце года налогоплательщик обязан свериться с налоговой по остатку неиспользованного НВ, подав соответствующую декларацию.

- Вычет можно получить также в районной ИФНС — для этого следует подать соответствующую декларацию 3-НДФЛ, заявление на выплату на указанный налогоплательщиком расчетный счет и необходимые документы для подтверждения права на НВ.

Как вернуть НДФЛ через работодателя

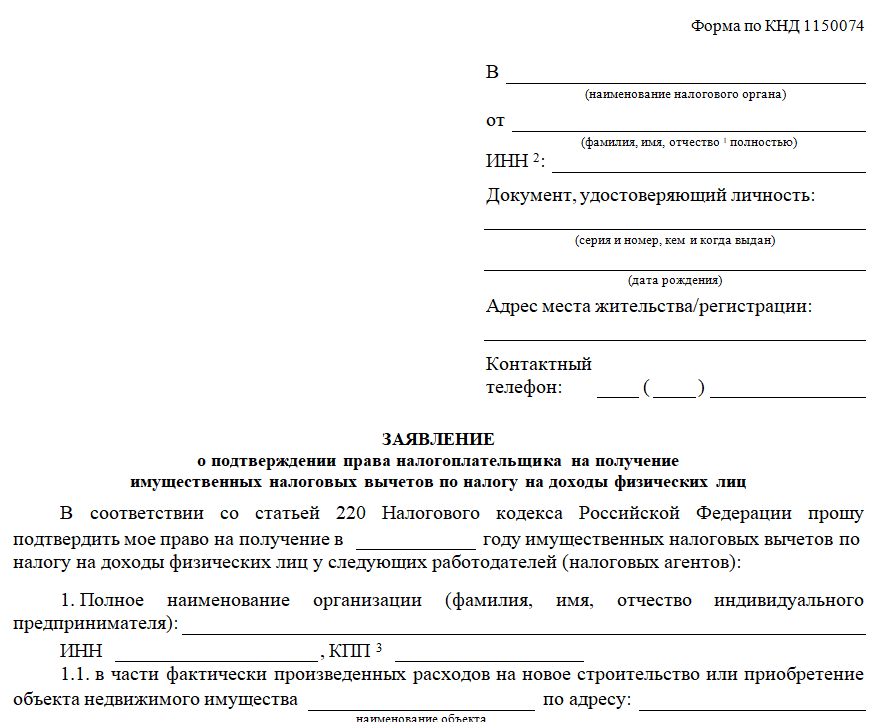

Если работник решил реализовать свое право на имущественный/социальный НВ через работодателя, порядок действий будет следующим:

- Подать в местную ИФНС заявление о предоставлении подтверждения права на имущественный (социальный) НВ по подп. 3-4 п. 1 ст. 220 НК (п. 2 ст. 219 НК) вместе с пакетом требуемых документов. Для подачи заявления можно воспользоваться личным кабинетом налогоплательщика на сайте ФНС или заполнить бланк, утвержденный письмом ФНС «О рекомендуемой форме заявления…» от 06.10.2016 № БС-4-11/18925@, и отнести его в налоговую лично. Бланк вы можете скачать у нас.

Скачать бланк

В случае если были выполнены все условия, налоговая в месячный срок выдает уведомление для работодателя. Уведомление выдается для конкретного работодателя. Если работодателей несколько, надо получить отдельное уведомление для каждого из них. При смене места работы уведомление придется получать заново. - Подать работодателю заявление (в произвольной форме) о предоставлении НВ и приложить к нему уведомление из налогового органа. Сразу же, начиная с месяца подачи этих документов, на работе у налогоплательщика перестают удерживать из зарплаты подоходный налог. Так будет продолжаться до того момента, пока не исчерпается сумма НВ.

- Если НВ не был полностью использован до конца года, то сотруднику необходимо обратиться в налоговую службу и получить новое уведомление о праве на НВ в той сумме, которая не была использована.

- Это следующее уведомление и заявление вновь подаются работодателю для того, чтобы он не удерживал НДФЛ из зарплаты до завершения выплат по НВ.

Обратите внимание! В отношении работников, которые получили право на НВ по НДФЛ в размере, превышающем зарплату, сумма НВ будет ежемесячно уменьшаться, т. к. налоговый агент не будет удерживать налог из их текущего заработка.

Как вернуть через ИФНС часть зарплаты, удержанной для уплаты налога

Второй способ получения имущественных и социальных вычетов — обратиться в свою налоговую инспекцию. В этом случае алгоритм действий будет следующим:

По окончании года, в котором возникло право на вычет, необходимо представить в ИФНС декларацию по форме 3-НДФЛ. Можно заполнить бумажный бланк декларации и отнести его в инспекцию, или отправить электронную форму через личный кабинет налогоплательщика.

- К декларации надо приложить подтверждающие право на вычет документы и заявление на возврат налога.

Подготовить декларацию вам помогут наши статьи:

- Дождаться окончания камеральной проверки декларации. Она длится 3 месяца.

- Если результат проверки будет положительным, в течение 1 месяца после ее окончания вам должны вернуть подоходный налог.

Важно! У налогоплательщика есть только 3 года на обращение за НВ с момента появления права на него.

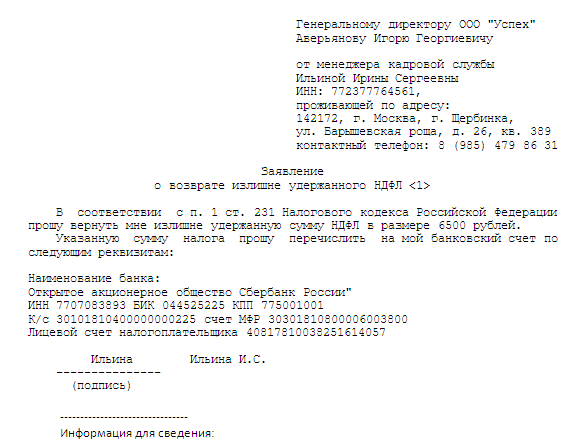

Как вернуть излишне удержанный налог

В том случае, если работодатель по ошибке удержал из заработка больше налога или не учел право на социальный или имущественный НВ, даже если сотрудник уже обратился к нему в установленном порядке за ним, он должен будет вернуть эту сумму на расчетный счет сотруднику. Для возврата части излишне удержанной зарплаты сотрудник подает работодателю заявление, как указано в абз. 4 п. 2 ст. 219 и абз. 6 п. 8 ст. 220 НК.

Примерный текст заявления по возврату излишне удержанного на предприятии НДФЛ:

«В соответствии с п. 1 ст. 231 Налогового кодекса прошу осуществить возврат излишне удержанного из моей зарплаты подоходного налога за июль — декабрь 2019 года в размере 21 060 руб.

Эту сумму прошу перечислить на мой расчетный счет со следующими реквизитами…»

После подачи сотрудником заявления работодатель должен будет осуществить возврат излишне удержанного налога в течение 3 месяцев. Если же по какой-то причине работодатель допустил задержку в возврате подоходного налога, то на сумму образовавшегося долга начисляются проценты, рассчитанные исходя из ставки рефинансирования Центробанка за каждый день просрочки (абз. 5 п. 1 ст. 231 НК).

Что предпринять, если у предприятия недостаточно денег для возврата НДФЛ сотруднику

Налоговый агент — работодатель производит возврат излишне удержанного подоходного налога своему сотруднику за счет средств, которые предназначались для перечисления в бюджет в качестве уплаты НДФЛ как с доходов этого сотрудника, так и со всех остальных (абз. 3 п. 1 ст. 231 НК).

В том случае, если необходимых денежных средств у компании недостаточно, чтобы вернуть излишне удержанный НДФЛ сотруднику-налогоплательщику, то в 10-дневный срок после получения от него заявления на возврат налога (согласно абз. 6 вышеуказанного пункта) работодатель подает в налоговый орган ходатайство о возврате из бюджета уже уплаченного налога.

Ходатайство о возврате средств из бюджета подается на бланке, утвержденном приказом ФНС от 14.02.2017 № ММВ-7-8/182@. Порядок возврата из бюджета излишне уплаченного налога, прописанный в ст. 78 НК, распространяется и на налоговых агентов (п. 14 этой статьи). До того момента как компания-работодатель получит возмещение налога из бюджета, она сможет произвести выплату сотруднику излишне удержанного НДФЛ из собственных средств (абз. 9 п. 1 ст. 231 НК).

***

Подведем итоги. Возврат НДФЛ, излишне удержанного из зарплаты сотрудника, производит налоговый агент (работодатель) на основании предоставленного заявления. В своем ходатайстве сотрудник указывает причину и порядок возврата налога. Так, если подоходный налог был удержан в большем, чем требовалось, размере (к примеру, по ошибке), то, как указывается в ст. 231 НК, налоговый агент возвращает его в 3-месячный срок с того момента, как поступило заявление от сотрудника.

При получении права на применение имущественного или социального НВ сотрудник должен сначала обратиться в ИФНС для подтверждения этого факта. Впоследствии он предоставляет работодателю заявление и налоговое уведомление для того, чтобы при произведении всех последующих выплат заработной платы с него не удерживался подоходный налог до того момента, пока не будет использована вся сумма НВ.

Также работник вправе реализовать свое право на вычет через налоговую инспекцию, подав декларацию 3-НДФЛ.

***

Еще больше материалов по теме — в рубрике «Зарплата».