Как связаны торговый сбор и УСН

Торговый сбор (ТС) — это сбор, устанавливаемый федеральным законодательством в отношении предпринимателей и юрлиц, занимающихся торговлей:

- через объекты стационарной торговой сети с торговыми залами и без;

- объекты нестационарной торговой сети;

- складские помещения.

Плательщиками ТС признаются предприниматели и юрлица Москвы, Севастополя и Санкт-Петербурга, для которых данный вид платежа устанавливается нормативным актом муниципалитета. (По состоянию на ноябрь 2019 года такой НПА принят только в Москве.) ТС применяется в отношении налогоплательщиков, применяющих УСН или ОСНО.

Если для хозсубъекта установлена обязанность уплачивать ТС, то фактически он должен перечислять по торговым видам деятельности два налога:

- сам налог УСН (его величина определяется выручкой при УСН 6% или разницей между доходами и расходами при УСН 15%);

- торговый сбор (в фиксированной величине исходя из показателей налоговой базы).

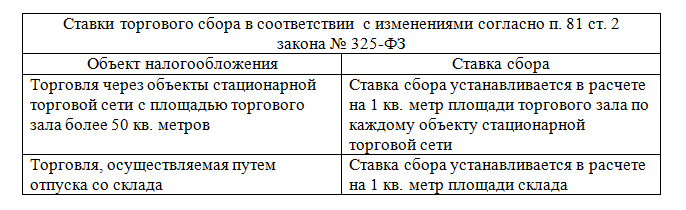

С 1 января 2020 года федеральным законом от 29.09.2019 № 325-ФЗ внесены уточнения в расчет налоговой базы:

Отметим, что плательщиками ТС не могут быть (п. 2 ст. 411 НК РФ):

- ИП на ПСН;

- ИП и юрлица на ЕСХН.

Если ИП или юрлицо становится обязанным платить ТС, то оно не сможет работать на ЕНВД при осуществлении торговых видов деятельности (п. 2.1 ст. 346.26 НК РФ).

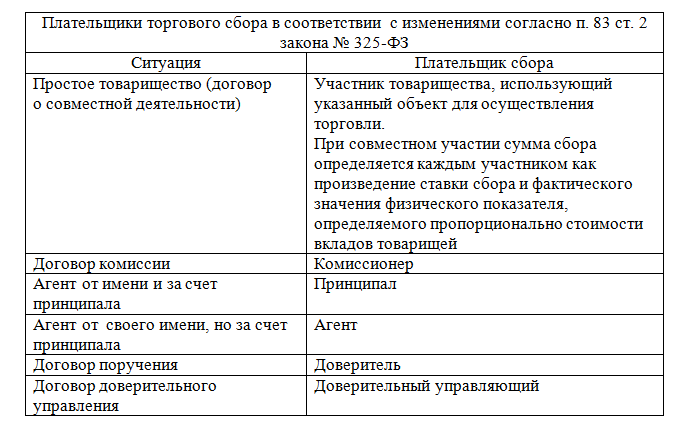

Уже упомянутый нами 325-ФЗ уточнил особенности уплаты сбора в некоторых случаях. Нововведения рассмотрим в таблице:

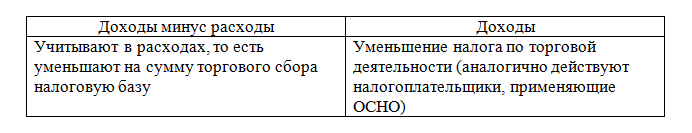

Уплаченные продавцом на упрощенке суммы по ТС могут быть использованы:

Рассмотрим подробнее, каким образом продавец на УСН может пользоваться указанными преференциями и отражать их в налоговом учете на практике.

Как торговый сбор вычитается из налога по УСН «доходы»

Что такое торговый сбор при УСН - доходы по существу? Это особая налоговая льгота, которая применяется в следующем порядке.

Процедура уплаты авансовых платежей по УСН и ТС очень схожа: и те, и другие перечисления в бюджет осуществляются по итогам каждого квартала.

Нужно иметь в виду, что авансы по УСН могут быть уменьшены только на ту сумму ТС, которая уплачена в течение отчетного периода (п. 8 ст. 346.21 НК РФ). Поэтому если, к примеру, ТС за 4 квартал 2019 года уплачен 25 января, то эту сумму можно будет использовать для уменьшения аванса по УСН только за 1 квартал 2020.Особенно важно знать плательщику торгового сбора при УСН - что такой вычет, как уменьшение исчисленного налога, предоставляется, только если у хозяйствующего субъекта есть столичная налоговая прописка (как и для пользования льготой при ОСН).

Льгота в виде возможности вычета ТС из УСН «доходы» не лишает налогоплательщика права уменьшать налог и на страховые взносы (50% от налога при наличии штата работников, 100% — ИП без работников). Торговый сбор уменьшает налог по УСН - доходы, только если тот и другой платеж относятся к одному и тому же отчетному (либо налоговому) периоду.

В уменьшение УСН сначала направляются суммы страховых взносов, если они уплачиваются. И только в случае если взносы окажутся меньше налогов, то разница между взносами и налогами может быть уменьшена на ТС.

Если налогоплательщик на УСН 6% осуществляет несколько видов деятельности, то он должен вести раздельный учет доходов, поскольку на сумму ТС он вправе уменьшить лишь ту часть упрощенного налога, в отношении которой установлен ТС (письмо ФНС от 23.07.2015 № 03-11-09/42494).

Как торговый сбор уменьшает налог по УСН «доходы минус расходы»

Торговый сбор при УСН - доходы минус расходы применяется иначе.

В данном случае суммы ТС приравниваются к прочим расходам (как и страховые взносы) и учитываются в книге учета доходов и расходов кассовым методом. То есть уменьшают налоговую базу по УСН в день оплаты сбора (подп. 22 п. 1 ст. 346.16 НК РФ). Таким образом, исчисленный налог по ставке 15% нельзя уменьшить на уплаченный ТС.

Не имеет значения, для какого вида деятельности исчисляется УСН: при расчете налога учитываются расходы по всем видам деятельности, включая торговую. Таким образом, у фирм на УСН «доходы минус расходы» нет обязанности вести раздельный учет доходов и расходов по УСН и ТС, как в случае с УСН «доходы».

Плательщики УСН «доходы минус расходы» могут быть зарегистрированы в любом регионе — у них не исчезнет право применять расходы в виде уплаченного в столице ТС для уменьшения налоговой базы.

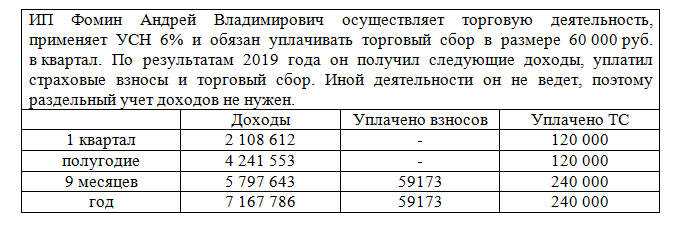

Рассмотрим, каким образом ведется учет торгового сбора при УСН 6% подробнее.

Как ведется учет торгового сбора при УСН 6%?

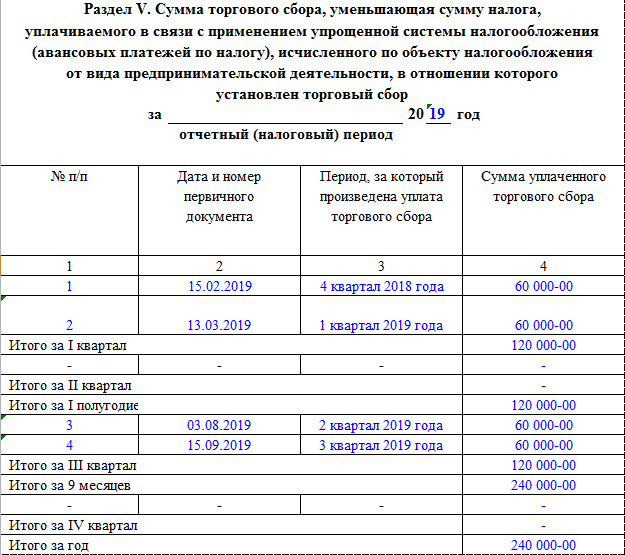

В этих целях применяется книга учета доходов и расходов — с изменениями, внесенными приказом Минфина России от 07.12.2016 № 227н (4). Сведения о применении сумм по торговому сбору в уменьшение исчисленного УСН «доходы» отражаются в разделе V Книги учета доходов и расходов. Инструкция по заполнению книги предписывает плательщикам сбора указывать:

- в графе 1 раздела V — порядковый номер операции по оплате ТС в бюджет;

- в графе 2 — дату и номер платежного поручения на оплату;

- в графе 3 — период, за который уплачен ТС;

- в графе 4 — сумму уплаченного ТС.

Плательщиками УСН по ставке 15% ТС в Книге учета отражается в обычном порядке, принятом для любых других расходов (кроме тех, что направлены на покупку основных средств — по ним учет ведется отдельно).

Пример в таблице и заполним для этого примера раздел 5 КУДиР:

Книга учета доходов и расходов — не единственный документ, в котором фиксируются сведения о ТС. В декларации по УСН сумма торгового сбора также отражается. Изучим, каким образом.

Как отразить сумму торгового сбора в декларации

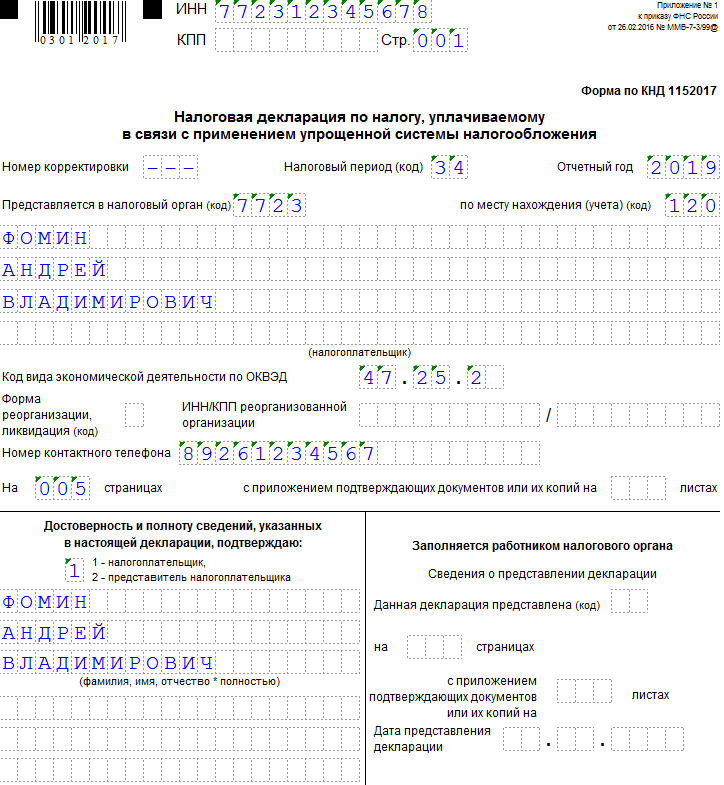

Сведения о торговом сборе указываются в разделе 2.1.2 декларации, которая заполняется по форме, введенной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ (5).

При заполнении данного раздела нужно иметь в виду, что:

- он заполняется, только если торговый сбор вычитается из УСН- налога, то есть при схеме УСН «доходы»;

- в строках 110–143 и 130–133 раздела указываются данные только по торговым видам деятельности (в то время как в строках 110–143 и 130–133 раздела 2.1.1 — по всем видам деятельности);

- в строках 150–153 сумма ТС отражается нарастающим итогом;

- в строках 160–163 раздела отражается разница между показателями в строках 130–133 и 140–143 раздела, если сумма налога, уменьшенная на взносы, меньше ТС;

- в строках 160–163 указывается значение, идентичное прописанному в строках 150–153, если сумма налога, уменьшенная на взносы, больше либо равна ТС;

- значение, указываемое в строках 160–163, не может быть больше разницы между налогом и страховыми взносами.

Плательщики УСН по ставке 15% включают суммы ТС в состав расходов в обычном порядке и раздел 2.1.2 декларации не заполняют.

***

ИП или юрлицо на УСН, начавшее торговую деятельность в городе, где приняты законы о взимании торгового сбора (сейчас это только Москва), становится обязанным уплачивать и налог, и ТС. При УСН «доходы» возможно уменьшение исчисленного налога на сумму ТС. При этом требуется раздельный учет доходов по видам деятельности, в отношении которых не установлен ТС. При УСН «доходы минус расходы» ТС включается в расходы в целях уменьшения налоговой базы.

Больше полезной информации по теме — в рубрике «Торговый сбор».