Кто и по каким ставкам уплачивает страховые взносы

Все компании-работодатели, независимо от правовой формы или способа налогообложения доходов, уплачивают страховые взносы, если осуществляют расчеты по договорам трудового или гражданско-правового свойства с наемными рабочими.

ИП-работодатель платит взносы по двум основаниям:

- фиксированные суммы взносов — за себя;

- по стандартным ставкам — с доходов, которые ИП выплачивает работникам.

С выплат сотрудникам осуществляются отчисления по стандартным ставкам страховых взносов:

|

Вид страхования |

По какой ставке |

Предельная базовая величина для начисления страховых взносов в 2020 году (руб.) |

Предельная базовая величина для начисления страховых взносов в 2021 году (руб.) |

|

|

До превышения предельной базы |

После превышения предельной базы |

|||

|

Пенсионное страхование |

22% |

10% |

1 292 000 |

1 465 000 |

|

Медицинское страхование |

5,1% |

— |

— |

|

|

На случаи временной нетрудоспособности |

2,9% |

0% |

912 000 |

966 000 |

Рассмотрим виды деятельности, для которых предусмотрена льгота по УСН при начислении страховых взносов.

Начисление страховых взносов по льготным тарифам для плательщиков УСН

Ст. 427 НК РФ предусматривает ряд предприятий, имеющих право на пониженные ставки страховых взносов. Для вашего удобства мы собрали их в таблицу.

|

Страхователи, осуществляющие выплаты физлицам |

Тариф на 2020 год, % |

Тариф на 2021 год, % |

||||

|

ПФ |

ФСС |

ФФОМС |

ПФ |

ФСС |

ФФОМС |

|

|

Плательщики, ведущие ИТ-деятельность (подп. 3 п. 1 ст. 427 НК РФ) |

8 |

2 |

4 |

6 |

0,1 |

1,5 |

|

Работодатели членов экипажей судов (подп. 4 п. 1 ст. 427 НК РФ) |

0 |

0 |

0 |

0 |

0 |

0 |

|

Некоммерческие компании — упрощенцы, которые ведут деятельность в области здравоохранения, спорта, культуры и т. п. (подп. 7 п. 1 ст. 427 НК РФ) |

20 |

0 |

0 |

20 |

0 |

0 |

|

Благотворительные компании — упрощенцы (подп. 8 п. 1 ст. 427 НК РФ) |

20 |

0 |

0 |

20 |

0 |

0 |

|

Участники инновационного центра «Сколково» (подп. 10 п. 1 ст. 427 НК РФ) |

14 |

0 |

0 |

14 |

0 |

0 |

|

Плательщики свободной экономической зоны Республики Крым и города Севастополя (подп. 11 п. 1 ст. 427 НК РФ) |

6 |

1,5 |

0,1 |

6 |

1,5 |

0,1 |

|

Резиденты территорий особого развития (подп. 12 п. 1 ст. 427 НК РФ) |

6 |

1,5 |

0,1 |

6 |

1,5 |

0,1 |

|

Резиденты свободного порта Владивосток (подп. 13 п. 1 ст. 427 НК РФ) |

6 |

1,5 |

0,1 |

6 |

1,5 |

0,1 |

|

Резиденты особой экономической зоны в Калининградской области (подп. 14 п. 1 ст. 427 НК РФ) |

6 |

1,5 |

0,1 |

6 |

1,5 |

0,1 |

|

Российские компании, осуществляющие производство и продажу анимационной продукции (подп. 15 п. 1 ст. 427 НК РФ) |

8 |

2 |

4 |

8 |

2 |

4 |

|

Рссийские организации, осуществляющие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции (подп. 8 п. 2 ст. 427 НК РФ) |

Стандартная ставка |

Стандартная ставка |

Стандартная ставка |

6 |

1,5 |

0,1 |

В 2020 году юрлица, поименованные в подп. 1 и 2 п. 1 ст. 427 НК РФ, утратили право на пониженный тариф на ОПС.

Следует также отметить, что льготы для НКО и благотворительных организаций будут действовать до 2024 года включительно, а для компаний, специализирующихся на анимационной продукции, — до 2023 года.

Условия, отменяющие обязанности по уплате страховых взносов

Пока у компании нет действующих трудовых договоров или договоров ГПХ, она не является страхователем, в связи с чем отсутствует база для исчисления страховых взносов на ОПС, ОМС и случаи временной нетрудоспособности и травматизм. Следовательно, причин уплачивать взносы в бюджет нет.

Важно! Работодатель, зарегистрированный в качестве страхователя, обязан подать нулевой отчет.

Бизнесмены, которые работают в качестве ИП, глав КФХ, могут временно не платить страховые взносы в случае:

- службы в армии по призыву;

- ухода за нетрудоспособными лицами (детьми до 1,5 лет, престарелыми в возрасте старше 80 лет).

Также не платят страхвзносы супруги военнослужащих, дипломатов, проживающих за границей, с учетом положения в подп. 7–8 п. 1 ст. 12 закона «О страховых пенсиях» от 28.12.2013 № 400-ФЗ.

Взносы рассчитываются к уплате, если в перечисленных периодах деятельность велась частично. Сумма взносов определяется пропорционально времени, когда ИП работал.

Как учесть взносы при УСН «доходы» и УСН «доходы – расходы»

При применении УСН «доходы минус расходы» для формирования расходной части, на которую уменьшаются фактические доходы, предусмотрены следующие условия:

- расходами признаются все взносы на обязательное страхование персонала, имущества, ответственности;

- расходы фактически оплачены (подп. 3 п. 2 ст. 346.17 НК РФ).

Учитывая данное правило, взносы на ОПС, ОМС и случаи временной нетрудоспособности и травматизма, исчисленные с выплат по договорам трудового или гражданско-правового свойства, после их фактической уплаты в бюджет признаются расходами и подлежат включению в книгу учета доходов и расходов.

Для компаний, которые рассчитывают упрощенный налог с поступлений по ставке 6%, есть нюанс в том, как учесть страховые взносы при УСН по доходам. Величину налога, предназначенную к уплате в бюджет, можно уменьшить (п. 3.1 ст. 346.21 НК РФ):

- на перечисления по договорам добровольного страхования в случаях временной нетрудоспособности, кроме взносов по травматизму;

- суммы расходов, выплаченные по случаям нетрудоспособности за счет работодателя, исключая взносы по травматизму;

- суммы уплаченных страховых взносов на ОПС и ОМС, в ФСС по случаям временной нетрудоспособности и травматизма.

Величина упрощенного налога с дохода уменьшается на перечисленные выплаты, но не более чем 50% от исчисленного к уплате налога. Если расчет осуществляет ИП, который не привлекает рабочий персонал, то сумму налога УСН с дохода он уменьшает на фактически уплаченные фиксированные платежи.

Что делать, если сумма взносов больше налога

Если страховые взносы больше налога УСН 6%, то сумма исчисленного налога (или авансов за 1-й квартал, полугодие или 9 месяцев) уменьшается не больше чем на 50% (абз. 5 п. 3.1 ст. 346.12 НК РФ). Когда ИП не выступает как работодатель и не зарегистрирован в ПФР в качестве такового, то сумму исчисленного УСН он может уменьшить на 100% уплаченных в фиксированном размере страховых взносов.

Если работодатель применяет УСН 15% и величина расходов, учитываемых кассовым способом и включающих страховые взносы, превышает сумму доходов, то компания уплачивает в бюджет 1% от величины дохода.

Какую отчетность потребуется сдавать плательщикам взносов на УСН

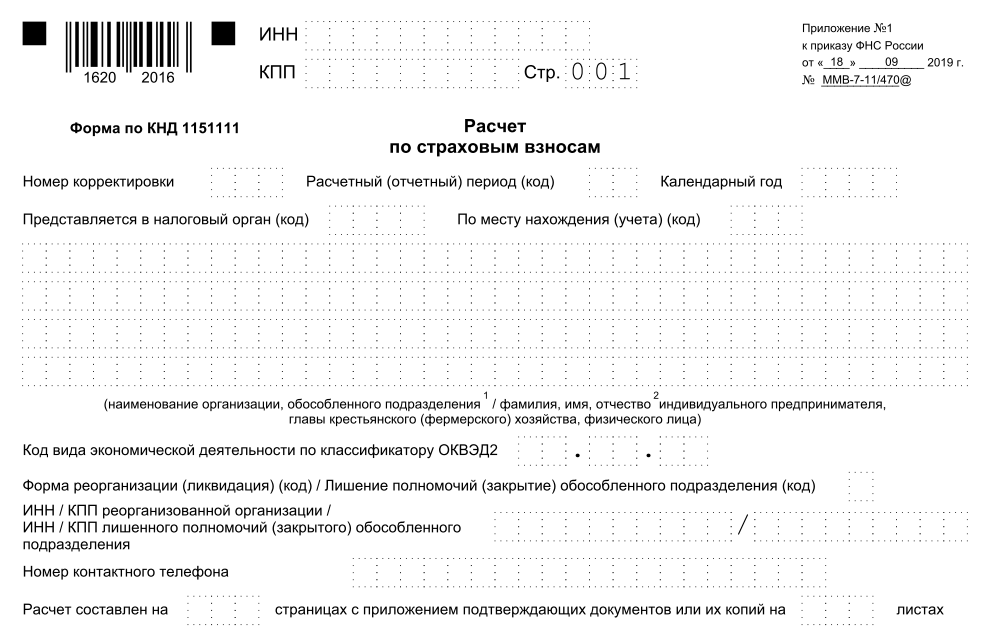

Компании и ИП — работодатели при УСН «доходы минус расходы» или при УСН по доходам за страховые взносы обязаны отчитываться как в ПФР, так и в ФНС. Расчет по страховым взносам в налоговую службу представляется ежеквартально:

- 30 апреля;

- 30 июля;

- 30 октября;

- 30 января.

Когда день отчетности совпадает с официальным выходным или праздничным, сроки переносятся на ближайший рабочий день.

Начиная с отчетности за 2020 год, расчет по страховым взносам необходимом сдавать по форме, утвержденной приказом ФНС РФ оприказом от 18.09.2019 № ММВ-7-11/470@ (ред. от 15.10.2020).

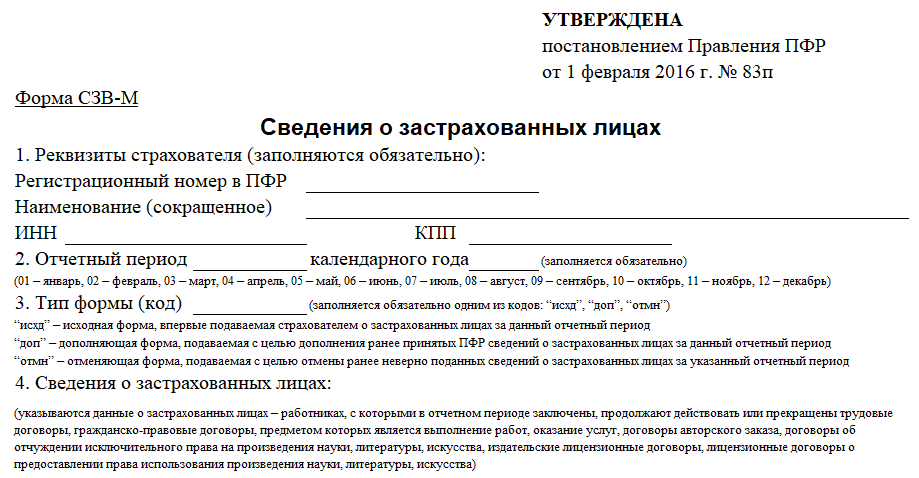

Для передачи сведений в ПФР компании готовят форму СЗВ-М (стаж) ежемесячно до 15-го числа. В ней указываются сведения о стаже наемных работников, а также их персональные данные. Также потребуется учесть численность персонала. Когда величина среднесписочной численности превысит 25 человек, компании обязаны отчитываться только в электронном формате. Такое правило требуется соблюдать и во время составления отчетности для ФНС и территориальных фондов соцстраха.

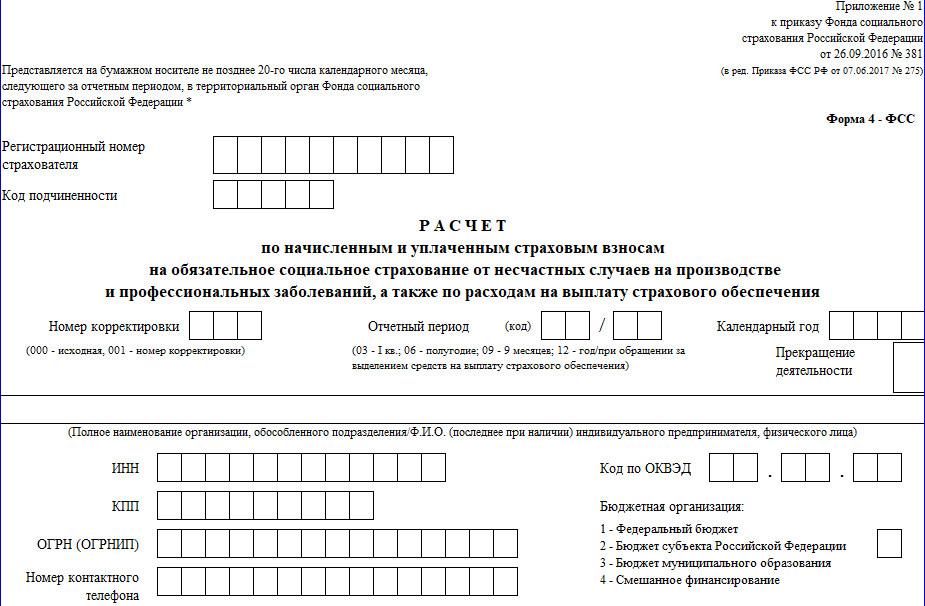

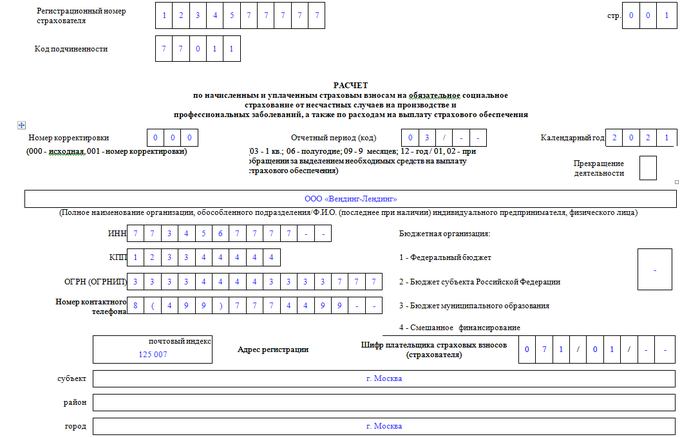

Сроки отчетной кампании в ФСС продлеваются для тех, кто передает расчет в электронном виде, на 5 дней, а именно до 25-го числа месяца, который наступает за отчетным периодом. Если отчитываться на бумажном носителе, срок установлен до 20-го числа месяца, который следует после отчетного периода.

***

Страховые взносы обязаны уплачивать работодатели, которые осуществляют выплаты персоналу. ИП без привлечения персонала платят фиксированные взносы за себя. Для применения льгот по страховым взносам при УСН в 2021 году (в виде пониженных ставок) налогоплательщик должен относиться к отдельной категории налогоплательщиков и вести определенные виды деятельности.***

Еще больше материалов по теме — в рубриках «Страховые взносы» и «УСН».