Что такое социальный налоговый вычет за обучение

В соответствии с положениями пункта 3 статьи 210 НК РФ под вычетом понимается та сумма, за счет которой может быть уменьшен облагаемый НДФЛ доход физлица. В результате применения льготы величина подоходного налога снижается, а часть уже перечисленных в бюджет средств можно вернуть. Существуют разные виды налоговых вычетов – стандартные, имущественные, социальные. К последним относится вычет за обучение.

Кто может применить налоговый вычет за обучение

В 2023 году воспользоваться социальным вычетом за обучение могут те, кто оплатил его в 2022 году. К примеру, в 2022 году работник перечислил за свое обучение 65 000 рублей. Размер облагаемого НДФЛ дохода (зарплаты) за прошлый год составил 540 000 рублей. С этого вознаграждения работодатель удержал и оплатил государству 70 200 рублей налога. С учетом стоимости обучения сотрудник может вернуть 8 450 рублей (65 000 руб. х 13%).

Сделать возврат средств можно при определенных условиях. Право на вычет предоставляется, если:

- Работник является налоговым резидентом РФ.

- В соответствующем периоде был доход, который облагается по ставкам в 13 или 15% – как правило, это зарплата, вознаграждения по договорам ГПХ, премии, доход от аренды имущества, его продажи и пр.

- Оплата прошла за собственное обучение в любой форме, а также за очное обучение своих детей до 24 лет или подопечных до 18 лет, за очное обучение своих братьев и сестер до 24 лет, включая неполнородных.

- Обучение осуществлялось в российских образовательных учреждениях, у которых имеется лицензия на такую деятельность. Это может быть, как частная организация, так и муниципальная или государственная, а также иностранная. Вычет получить можно и за обучение у ИП при условии наличия у него соответствующей лицензии и педагогов. Не требуется лицензия, если предприниматель сам проводит обучение, а данные об образовательной деятельности отражены в едином реестре.

- Есть документы, которые подтверждают произведенные расходы – согласно пункту 2 статьи 219 НК требуется предоставить копии договора на обучение, справки об очной форме (при отсутствии такого пункта в договоре и оплате обучения не за себя), лицензии (при отсутствии данных о ней в договоре) и платежных квитанций. При оформлении вычета за родственников дополнительно нужны копии свидетельств о рождении, справка об очной форме, документа о попечительстве/опеке и т.д.

Воспользоваться льготой можно только за те годы, когда прошла оплата обучения и оно осуществлялось (абзац 4 подпункта 2 пункта 1 статьи 219 НК РФ). Если была разовая оплата многолетнего обучения, то получить вычет допускается только один раз, а именно за тот год, когда непосредственно проходила оплата. Переносить остаток неиспользованного вычета на будущие годы нельзя (Письмо ФНС России от 16.08.2012 N ЕД-4-3/13603@).

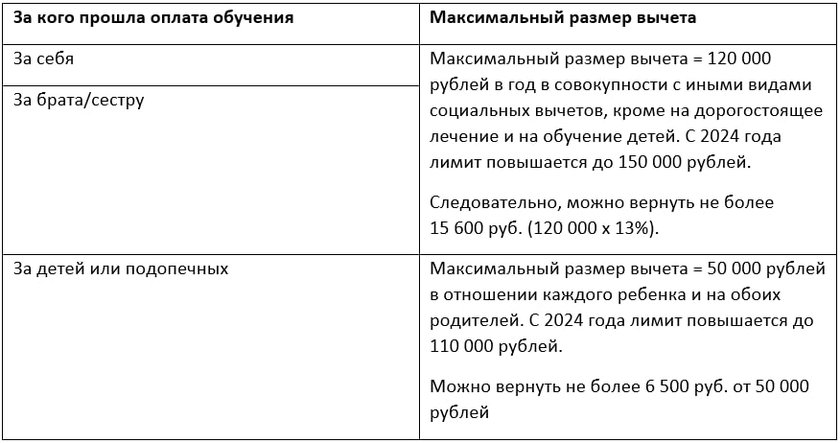

Размер налогового вычета за обучение

Эта льгота предоставляется физлицу с учетом фактических расходов на обучение. Размер зависит от того, кто именно получал образование. Актуальная информация – в таблице.

Как оформить налоговый вычет за обучение

Для оформления льготы нужно собрать все документы и подать в налоговую инспекцию декларацию формы 3-НДФЛ. Предоставить данные можно в ИФНС лично или через интернет на сайтах ФНС либо Госуслуг. Документы следует прикрепить к декларации в виде сканов.

Если вычет оформляется через работодателя, сотрудник подает заявление по месту работы. Дополнительно потребуется взять в налоговой уведомление о праве на вычет. Срок выдачи этого документа – 30 дней. В таком случае вычет предоставляется с начала календарного года, излишне удержанные средства нужно вернуть специалисту.

Срок получения вычета

После подачи в ИФНС документов на вычет сначала налоговики должны провести проверку предоставленных данных. Срок рассмотрения – не более 3 месяцев. Если в документах не будет обнаружено ошибок, еще в течение 30 дней (календарных) физлицу перечислят деньги. При наличии неточностей в оформлении вычета будет отказано и придется собирать все документы заново.