Начислена з/п: проводка

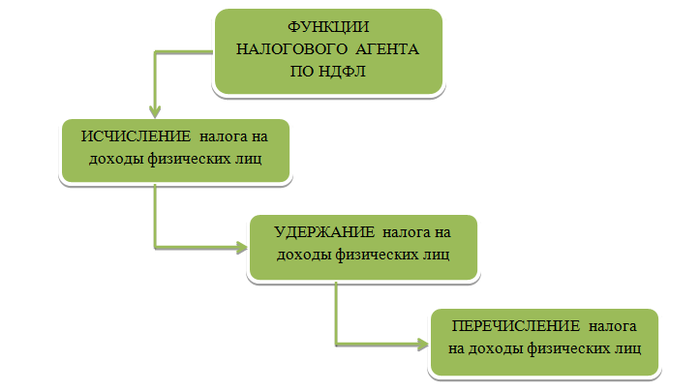

П. 1 ст. 226 НК РФ обязывает фирмы и ИП, производящие выплаты в пользу физлиц, взять на себя функции налогового агента. То есть исчислить, удержать и перечислить подоходный налог в государственный бюджет. Зафиксируем это на схеме для лучшего восприятия, так как важно различать каждую функцию налогового агента:

Каждое действие налоговый агент должен проводить в строго регламентированные законодательством сроки.

Перед тем как заниматься НДФЛ, работодатель начисляет и/или выплачивает заработную плату работнику. Только после этого появляется налоговая база по НДФЛ и возникают указанные на схеме обязанности налогового агента.

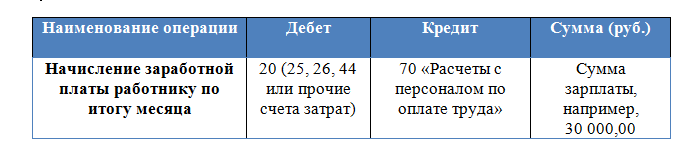

Приведем проводки по начислению заработной платы. Составляются такие проводки на последнее число каждого месяца:

Какой использовать счет дебета, зависит от подразделения, где трудится работник, и от того, какие функции он выполняет. Если это работник основного производства, то относим его зарплату на счет 20 «Основное производство». Если это зарплата бухгалтера, то она идет на счет 26 «Общехозяйственные расходы» и так далее.

Аналитику по счету 70 «Расчеты с персоналом по оплате труда» настраиваем в разрезе каждого работника.

Сумма, отраженная в проводке по начислению зарплаты, включает НДФЛ. Таким образом, у фирмы — налогового агента появляется обязанность удержать НДФЛ из дохода сотрудника. Но прежде чем составлять проводку - удержан НДФЛ, необходимо рассчитать сумму налога.

Налог на доходы физических лиц исчислен и удержан: отражение в бухучете

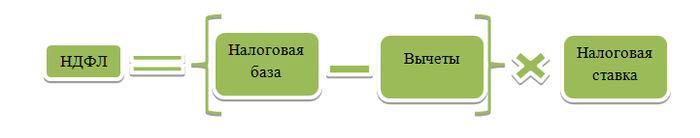

На способе расчета НДФЛ мы не будем останавливаться подробно. Приведем лишь общую формулу, без рассмотрения тонкостей применения той или иной налоговой ставки, того или иного вычета:

В п. 3 ст. 226 НК РФ есть указание на то, что налог необходимо исчислить на дату фактического получения дохода. Эти даты расписаны в п. 2 ст. 223 НК РФ. Таковой датой для дохода в виде зарплаты назван последний день месяца, за который она начислена. То есть зарплатный подоходный налог исчисляем на последний день месяца. Здесь же отметим, что, опираясь на вышесказанное, из аванса, выплачиваемого до окончания месяца, исчислять и удерживать подоходный налог не требуется.

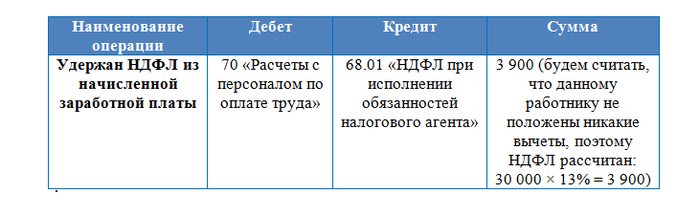

П. 4 ст. 226 НК РФ гласит, что удержать налог необходимо непосредственно из доходов налогоплательщика при их фактической выплате. То есть бухгалтеру необходимо отразить реальный долг организации перед работником, уменьшив начисленную зарплату на сумму налога и отразив эту сумму как долг перед бюджетом, который организация погасит, исполняя обязанности налогового агента. Проводка - удержан НДФЛ из з/п (то есть зарплата уменьшена на сумму налога) выглядит следующим образом:

НДФЛ перечислен в бюджет: проводка

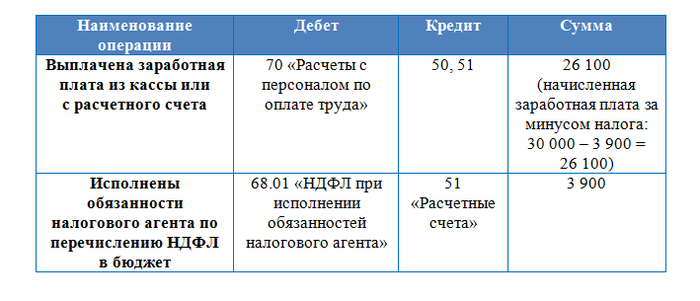

Осталось выполнить третью функцию налогового агента по НДФЛ, а именно перечислить налог в бюджет. Для различных видов доходов сроки перечисления налога в бюджет разные. Установлены они п. 6 ст. 226 НК РФ. Для заработной платы это следующий день после ее выплаты. Как уже говорилось, проводка - удержан налог на доходы физических лиц - составляется по итогам месяца, однако перечислять НДФЛ нужно в указанные выше сроки, а не в момент удержания налога, то есть лишь после выплаты заработной платы, точнее, если строго следовать законодательству, после полного расчета по заработной плате за месяц. Связано это с тем, что НДФЛ нельзя выплачивать из средств организации.

Проводки - перечислен НДФЛ в бюджет и выплачена заработная плата - таковы:

***

Сделать проводку удержания НДФЛ с заработной платы необходимо на последнее число месяца. Это позволяет увидеть реальную задолженность работодателя перед работником. Однако перечислять удержанный подоходный налог в бюджет надо в установленные законодательством сроки, то есть на следующий день после выплаты заработной платы. Это связано с тем, что налог уплачивается из доходов работника, а не из средств организации.

***

Еще больше материалов по теме в рубрике «Бухгалтерский учет».