Учет государственных пошлин

Вопросы, связанные с госпошлиной, регулирует гл. 25.3 НК РФ. Согласно ст. 333.16 НК РФ госпошлина определяется как сбор, необходимый к уплате физлицами или юрлицами при их обращении в госорганы для совершения юридически значимых действий. Наша статья посвящена формированию проводок по госпошлине в бухгалтерском и налоговом учете, поэтому мы будем говорить только о госпошлинах, уплачиваемых организациями.

Их может быть много. Начиная с того, что фирма должна уплатить пошлину при регистрации. Однако госпошлину за регистрацию организации (кстати, как и ИП) нельзя учесть в расходах в бухгалтерском либо налоговом учете, поскольку такие расходы несет уплачивающее ее лицо, а не юрлицо или ИП, которого на момент перечисления денежных средств еще не существует.

Уплата госпошлины может потребоваться в ситуациях, когда необходимо:

- внести изменения в учредительные документы фирмы;

- произвести некоторые действия с лицензией (получить впервые или дубликат, переоформить);

- подать иск в суд;

- выполнить регистрационные действия в связи с приобретением ОС и другие.

Такие госпошлины можно учесть на счетах бухгалтерского и налогового учета организации.

Посмотрите, как заполнить платежку на уплату госпошлины.

Отражение госпошлины на счетах учета

Проводки по отражению госпошлины в бухгалтерском учете содержат счет 68. Традиционно используют субсчет 68.10 «Прочие налоги и сборы». Можно также открыть дополнительный субсчет к счету 68, где отражать исключительно госпошлины.

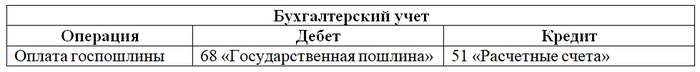

Уплату госпошлины проводкой заносят в дебет счета 68 «Государственная пошлина» и, как правило, одновременно в кредит счета 51. Проводка по уплате госпошлины с расчетного счета такова:

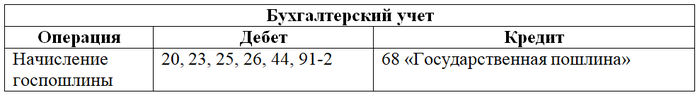

В общем случае начисление госпошлины заносят в кредит счета 68 и корреспондируют по дебету со счетами учета затрат следующим образом:

При учете госпошлин есть много частных случаев, от особенностей которых зависит составление проводок. Кроме того, уплатить госпошлину можно не только с расчетного счета. Рассмотрим подробнее эти случаи и проиллюстрируем их составленными нами проводками по учету госпошлины в бухгалтерском учете.

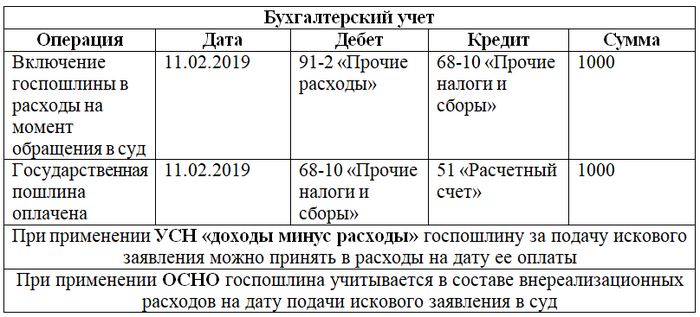

Как отразить судебные госпошлины

Иногда компаниям приходится подавать иски в суд. В этом случае тоже необходимо уплатить госпошлину. В бухучете она не связана с основными видами деятельности фирмы, поэтому относится к прочим расходам и учитывается на счете 91 «Прочие доходы и расходы». Проводка по начислению госпошлины формируется в том отчетном периоде, к которому она относится, то есть в периоде, когда фирма обратилась в суд.

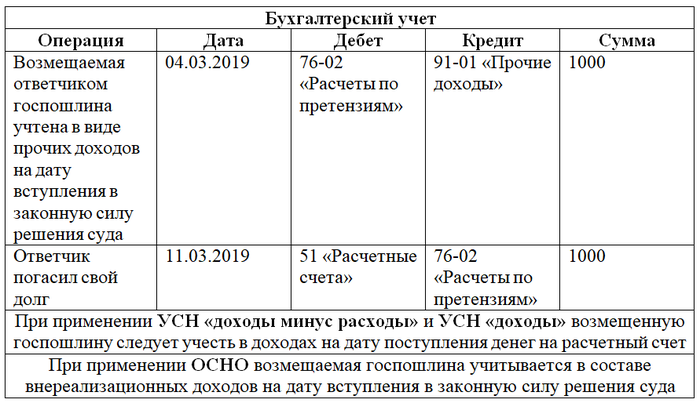

Если дело выиграно, ответчик возмещает затраты истца, в том числе госпошлину. Истец отражает в своем бухгалтерском учете прочий доход на дату вступления судебного решения в силу.

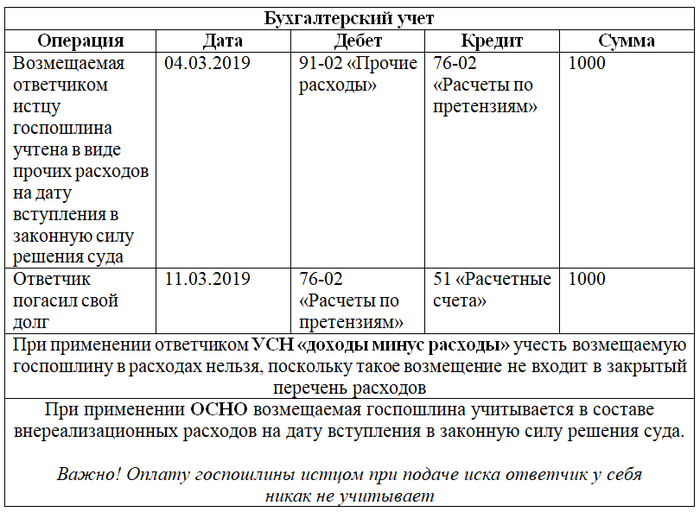

Рассмотрим, как отразить госпошлину в бухгалтерском учете проводками ответчику, то есть опишем тот же самый пример, но с точки зрения другой участвующей в судебном процессе стороны.

Читайте подробнее об уплате госпошлины за подачу искового заявления в суд.

Госпошлина и ОС в бухгалтерском и налоговом учете

При приобретении основных средств зачастую нужно уплачивать госпошлину за проведение определенных регистрационных действий. Рассмотрим, какими бухгалтерскими проводками госпошлина будет отражена в этом случае.

Допустим, организация приобрела автомобиль. Чтобы транспорт использовать, его необходимо зарегистрировать в ГИБДД. Регистрация совершается после уплаты госпошлины.

Существует два варианта отражения госпошлины за регистрационные действия в отношении ОС в бухучете. Один вариант — учесть госпошлину как расход, связанный с приобретением основного средства, и, соответственно, включить его в первоначальную стоимость. Второй — отразить госпошлину как расход по обычным видам деятельности или отнести к прочим расходам (в зависимости от того, как используется ОС).

Такая же ситуация и в налоговом учете: госпошлина учитывается или в первоначальной стоимости основного средства, или в составе прочих расходов.

О порядке учета ОС при УСН мы тоже писали.

Какой вариант учета выбрать, зависит от момента ввода ОС в эксплуатацию. Если госпошлина уплачена до ввода в эксплуатацию, ее следует учесть в первоначальной стоимости. Если после — в расходах.

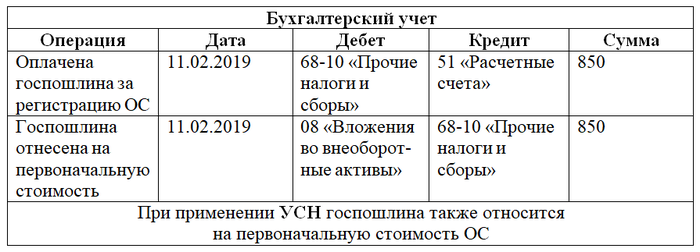

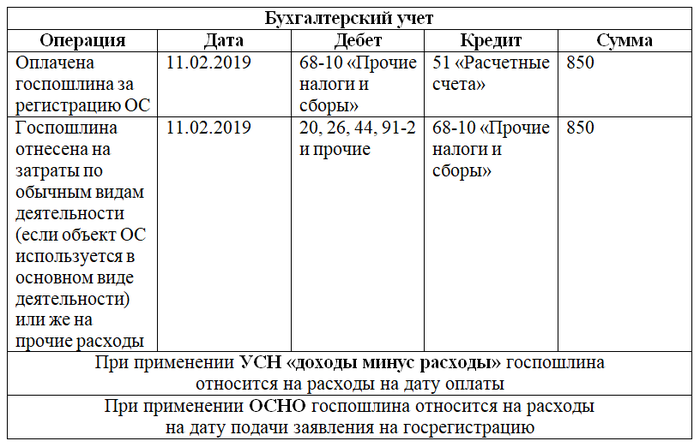

Рассмотрим проводки для первого варианта, когда госпошлина относится на первоначальную стоимость основного средства:Теперь — о втором варианте отнесения госпошлины, уплачиваемой при регистрации ОС:Учет госпошлины при возврате в налоговом и бухучете

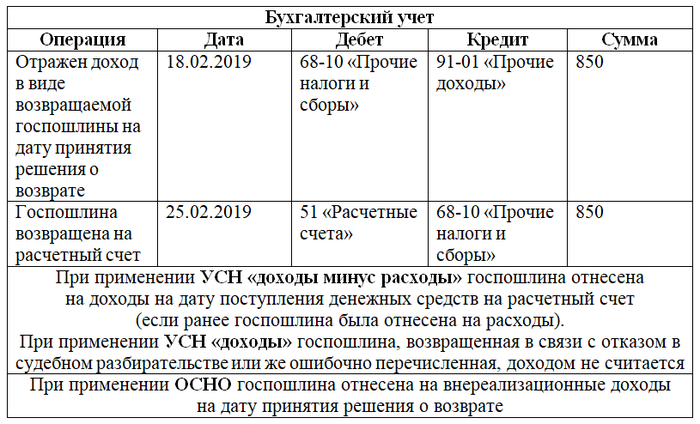

Иногда случается, что госпошлину возвращают. Например, поданные в суд документы содержали ошибки, поэтому в принятии иска истцу было отказано. Или бухгалтер перепутал реквизиты получателя при уплате госпошлины, поэтому необходимо составить верную платежку, а неправильно отправленную госпошлину вернуть. Для этого надо написать заявление, вид которого зависит от того, в какой орган оно подается. К заявлению следует приложить документ, подтверждающий факт уплаты госпошлины. Полный пакет документов также зависит от того, кто производит возврат.

Пусть госпошлина оплачена и отражена в расходах. Значит, ее возврат следует отразить в доходах. Тогда при возврате госпошлины проводки в бухучете будут следующими:

Уплата госпошлины не с расчетного счета

Уплатить госпошлину организация может не только с расчетного счета, но и через сотрудника, выдав ему денежные средства под отчет из кассы. Однако к уплате сотрудником госпошлины необходимо подойти внимательнее, чем к прочим действиям подотчетников. При уплате госпошлины должно быть понятно, что она производится от имени и за счет средств организации-плательщика, а не сотрудника как физического лица.

Мы рассказывали, можно ли перечислить подотчетные деньги на карту сотрудника.

Кроме того, у сотрудника должна быть доверенность на совершение данного действия. После оплаты сотрудник должен сохранить подтверждающую ее квитанцию, так как она понадобится для подачи в суд.

Как оформить выдачу денег под отчет, читайте в статье.

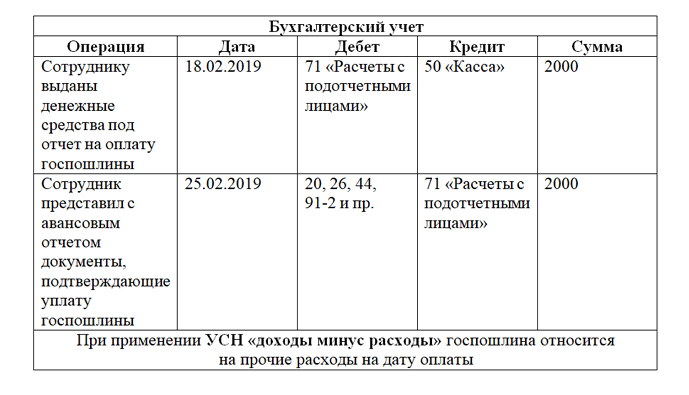

Проводки при уплате госпошлины сотрудником следующие:

***

Зачастую возникают ситуации, когда фирма должна уплатить государственную пошлину. Она может сделать это с расчетного счета или через представителя, вооружив его необходимым пакетом документов. Госпошлину учитывают в составе расходов при УСН «доходы – расходы» и в составе внереализационных расходов при ОСНО. В бухучете она относится к расходам по обычным видам деятельности или прочим расходам в зависимости от того, с какой целью госпошлина была уплачена.

Еще больше материалов по теме — в рубрике «Бухгалтерский учет».